|

||||

|

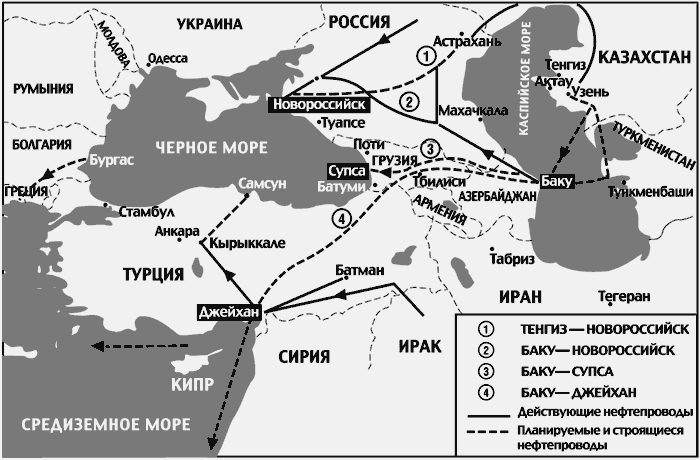

Глава восьмая Азербайджан и Грузия: клубок противоречий и запасной вариант для западных компаний В предыдущей главе было показано, что многие планы российских чиновников совсем не обязательно могут осуществиться, так как слишком много допущений и завышенных благоприятных условий для их реализации может потребоваться, а главное, существует опасность невнимательного отношения или даже забывчивости о первостепенном факторе на Каспии. При всей своей «непрозрачности» в отдельных отраслях и конкретных проектах отдельные крупные субъекты – основные игроки – создают крайне конкурентную обстановку. В этой главе мы обсудим это более подробно в отношении Азербайджана и Грузии, ответных действий России в порту Махачкала, а также с точки зрения позиции крупных западных производителей. Основные тезисы следующие: Азербайджан после периода бурной дружбы с Грузией, обусловленной зависимостью от России, теперь начал стремиться понизить степень зависимости от Грузии и даже диверсифицировать свои пути экспорта настолько, насколько это возможно. При этом Казахстан Азербайджану четких и крупных обещаний не дает. Грузия, в свою очередь, тоже активно пытается развить разветвленную сеть экспортных путей, прежде всего портовую, и в этом ей, пусть не так сильно, но отчасти стал помогать Казахстан. Кроме того, в этой главе будет подробно рассказано об интересах по диверсификации экспортных путей ряда крупных западных компаний, так как пути через Азербайджан и Грузию являются для них главной альтернативой маршрутам через территорию России. Вначале об Азербайджане и Казахстане.

Когда Нурсултан Назарбаев посетил Баку, он подстегнул конкуренцию между Россией и Западом за контроль над экспортом каспийской нефти. Таким образом Астана добивается ускорения расширения Северо-Каспийского трубопровода (КТК) в России и/или получения выгодных условий транзита на Кавказе. Как известно, Нурсултан Назарбаев подписал в Азербайджане важные межгосударственные документы, сближающие страну с Западом, но воздержался от предоставления конкретных обязательств, не оправдав ожиданий партнеров. Главы Казахстана и Азербайджана заключили 25 мая Договор о стратегическом партнерстве и союзнических отношениях. Кроме того, эти страны, а также Грузия, Турция и США подписали Декларацию о развитии и расширении энергокоридора восток – запад (cоздание такого коридора в обход России – давняя идея Вашингтона, много потрудившегося для ее реализации и теперь близкого к успеху). Подписание документов было приурочено к церемонии заполнения нефтью трубопровода Баку – Тбилиси – Джейхан с пропускной способностью 50 млн. тонн в год и возможностью расширения. Назарбаев заявил по этому случаю: «В название нефтепровода Баку – Тбилиси – Джейхан надо добавить Актау». Он также высказался за строительство трубопровода от казахстанского порта Актау до Баку мощностью не менее чем на 20 млн. тонн в год. По словам премьер-министра Казахстана Даниала Ахметова, уровень прокачки может быть увеличен и до 30 млн. Правда, тут же многие другие источники, как отмечено в предыдущих главах, стали обсуждать и меньшие цифры, в том числе утверждалось, что казахстанская квота в открывшемся трубопроводе может составить только 10 млн. тонн. Однако соглашение о присоединении Казахстана к этому трубопроводу, вопреки прежним обещаниям Назарбаева, не было подписано. Эксперты продолжили обсуждение размера тарифа и прочих условий прокачки по нему казахстанской нефти, которое, как теперь ясно, затянется как минимум до осени 2005 года. Таким образом, Назарбаев продемонстрировал и Кавказу, и Вашингтону, и Москве политическую волю к крупномасштабному транзиту в обход России. Однако он взял паузу, чтобы добиться улучшения условий транзита через Россию и Кавказ по существующим маршрутам.

Как сказано выше, Астана добивается снижения стоимости транспортировки нефти по маршруту Актау – Дю-бенди – Батуми и выгодного доступа к трубопроводу Баку – Супса. Маршрут с пропускной способностью около 8 млн. тонн в год сейчас эксклюзивно использует Азербайджанская международная операционная компания (АМОК), акционеры которой построили Баку – Тбилиси – Джейхан и качают по нему нефть, добываемую на азербайджанском шельфе. Пока остаются надежды, что после перенаправления нефти АМОК из Баку – Супса в построенный нефтепровод в 2006 году супсинский трубопровод постепенно освободится от нефти АМОК, а его пропускная способность может быть расширена наполовину. Но, как мы обсуждали раньше, многое зависит от позиции B P, у которой своя тарифная политика, которая отчасти зависит от доступности трубопровода Баку – Супса для поставщиков нефти из Казахстана. Интересно отметить, что Ника Гилаури, министр энергетики Грузии, заявил, что его страна поддерживает дальнейшее использование трубопровода Баку – Супса и обещает неизменность тарифа на национальной территории. Однако Азербайджан, который станет собственником этой трубы после пуска нефтепровода Баку – Джейхан, пока не давал таких обещаний, а грузинские руководители, и прежние и нынешние, уже демонстрировали склонность менять свою позицию по условиям транспортировки углеводородов даже тогда, когда документы уже подписаны.

В противном случае казахстанские экспортеры ограничатся транспортировкой 10 млн. тонн в год, что в 2010 году составит 10% от объема всей добычи нефти в восточнокас-пийской стране. В свою очередь есть некоторые признаки того, что Азербайджан тоже, имитируя отчасти восточного соседа, пытался и пытается с начала 2005 года проявлять независимый характер и демонстрирует признаки изменения своей прежней экспортной политики. Вместо исключительной ориентации на одно направление вывоза углеводородов – через Грузию, Баку перенимает политику Казахстана, то есть начинает развивать многовекторные маршруты экспорта, чтобы не зависеть от одной транзитной страны. Эта политика может уменьшить возникшие сейчас риски для крупнейших транспортных проектов в Кавказском регионе – запуска нефтепровода Баку – Тбилиси – Джейхан и газопровода Баку – Тбилиси – Эрзурум. Несмотря на публичное признание приоритета БТД, крупнейшие производители нефти в Западном Каспии стараются на всякий случай развивать экспорт в обход Грузии. Так, с первого апреля оператор Азербайджанской международной операционной компании (АМОК), британская ВР, понемногу экспортирует свою нефть по трубопроводу Баку – Новороссийск, пока БТД еще не запущен для экспортных объемов. Объем прокачки составляет до 13 тыс. тонн в сутки (4,73 млн. тонн в год). Согласно своему плану добычи эта компания увеличила в нынешнем году уровень добычи на месторождениях Чираг и Азери почти вдвое по сравнению с 2004 годом, и ей не хватает пропускной способности трансгрузинского трубопровода Баку – Супса мощностью в 7,2 млн. тонн в год. АМОК предполагает, что в 2005 году она сможет добыть 12 млн. тонн нефти в год, в 2006-м – 21,3 млн., в 2007-м – 22,5, в 2010-м – 35, в 2012 году выйдет на уровень 50 млн. тонн нефти в год. Государственная нефтяная компания Азербайджанской Республики (ГНКАР), использующая сейчас трубопровод в Новороссийск, по условиям соглашения с АМОК обязана пропускать ее нефть в первую очередь. Поэтому и ГНКАР пытается изменить схему своего сбыта. Компания рассматривает возможность поставок в Иран по замещению и увеличение объема переработки сырья на местных заводах. Азербайджанцы могут также увеличить объем вывоза углеводородов через Грузию в порт Батуми, но есть признаки, что это направление не будет приоритетным. В последние месяцы экспорт углеводородов из Каспийского региона через Грузию становится все более рискованным.

Прерывая транзит в Грузию, Баку использовал против нее тот же способ давления, который та применяет против стран, использующих ее в качестве транзитной территории. В отношении Азербайджана – при поставках энергоносителей на черноморско-средиземноморские рынки, в отношении России – при экспорте газа в Армению. Официальный Тбилиси не полностью платит за потребленные углеводороды и добивается дополнительных выгод, угрожая затруднить транзит. Несколько лет назад, накануне утверждения тарифа для трубопровода Баку – Тбилиси – Джейхан мощностью 50 млн. тонн в год, предыдущий грузинский лидер Эдуард Шеварднадзе потребовал в последний момент увеличить транзитный сбор для своей страны. Чтобы не допустить чрезмерного роста тарифа для пользователей трубопровода и не похоронить проект, азербайджанский президент Гейдар Алиев согласился передать Тбилиси доходы Азербайджана. При этом протяженность трубопровода в Джейхан по территории Азербайджана составляет 442 км, а Грузии – 248 км. Однако, получив право собирать повышенный сбор, Тбилиси плохо выполнял партнерские обязанности по проекту. Рабочие грузинских компаний, нанятые по контракту, к началу 2005 года построили грузинскую часть трубопровода лишь на 80%, тогда как азербайджанская часть была готова к тому времени на 90%. Консалтинговая компания «Ворлд Парсон» (США) сообщила, что на грузинском участке трубопровода было выявлено 1200 дефектов, тогда как на азербайджанском – 300. Устранение потребовало дополнительных затрат времени и денег, что стало одной из причин удорожания проекта на несколько сотен миллионов долларов и отставания от прежнего графика строительства на несколько месяцев. Ведь ранее предполагалось ввести трубопровод в строй летом 2005 года. При этом официальный Тбилиси не постеснялся сразу начать новый этап борьбы за дополнительные выгоды от мегатрубопроводных проектов каспийских инвесторов на своей территории. Сейчас эта борьба ведется вокруг проекта Южно-Кавказского трубопровода (ЮКТ), который должен пройти по маршруту Баку – Тбилиси – Эрзерум для доставки газа из азербайджанского месторождения Шах-Дениз в Турцию и Европу.

Начало строительства запланировано на 2005-й, добычи – на 2006 год. Главную роль в проекте добычи и транспортировки играют ВР и норвежская компания «Статойл», участвующие также в Шах-Денизском партнерстве по разработке месторождения. Грузия за то, что трубопровод пройдет по ее территории, получит 0,5 млрд. долларов, а в качестве компенсации за транзит сможет ежегодно покупать еще 1 млрд. кубометров газа по цене 55 долларов за 1000 кубометров при условии, что поставки в Турцию составят 6,3 млрд. кубометров в год. Объем прокачки может быть меньше, поскольку Анкара допускает вероятность снижения уровня закупок. Сегодня политическое руководство Грузии добивается от инвесторов Южно-Кавказского нефтепровода гарантий предоставления газа в оговоренном объеме независимо от объема прокачки в Турцию. Кроме того, грузинский министр государственного имущества Каха Бендукидзе предложил иностранцам приобрести национальные газовые сети для распределения шахденизского сырья на внутреннем рынке.

Этот бизнес не нужен ВР, поскольку грузинские потребители уже должны в общей сложности несколько сот миллионов долларов различным поставщикам – от Туркмении до российского «Газпрома». Выполнение грузинских требований в газовой сделке грозит ущербом не только иностранным инвесторам, но и Азербайджану. У страны снизится инвестиционная привлекательность из-за трудностей при экспорте газа, а бюджет рискует недополучать налоги, если шахденизское партнерство будет тратить деньги на добычу и терять прибыль на рынке в Грузии. Поэтому Баку нашло способы показать Тбилиси, что может ущемить его, например, прерывая раз за разом железнодорожный транзит.

Тегеран в начале десятилетия организовывал провокации на азербайджанском шельфе, Москва год назад старалась установить полный контроль над энергетической отраслью Грузии. Россия и Иран отрицательно относились к маршрутам через Грузию в обход своей территории и старались им помешать. Но их усилия были бесплодными, и когда кавказские партнеры остались друг перед другом, то вместо безудержного прогресса в осуществлении проектов обнаружилось следующее. Баку и Тбилиси имеют общие цели, однако противоречивые интересы, и эти прагматические противоречия создают не меньше проблем, чем стратегическое противодействие внешних сил. Теперь же Россия до запуска трубопровода Баку – Тбилиси – Джейхан понемногу принимает в свою систему нефть АМОК, чего не было с 2000 года, Иран ожидает сырья ГНКАР, чего не было никогда. При этом вполне возможно, что Баку собирается через год-два полностью прекратить использование трансгрузинского трубопровода Баку – Супса. В связи с этим оживает интерес к проекту четырехсоткилометрового трубопровода Баку – Тебриз в Иран. Очевидно, что трубопровод Баку – Джейхан останется главным связующим звеном между кавказскими соседями. Но проблемы с Грузией сделали для Азербайджана и иностранных инвесторов очевидной необходимость создания хотя бы некоторых альтернативных маршрутов экспорта. Скорее всего, эта политика поможет каспийским экспортерам защитить себя от амбиций транзитных стран независимо от того, кто они.

Если про отношения Азербайджана как с Грузией, так и Казахстаном можно сказать, что это отношения «осторожной дружбы», имеющей свои камни преткновения, и периодически публично показывающей реальные противоречия, то в отношениях Грузии с Казахстаном в последнее время стоит отметить нарастание спокойных позитивных деловых тенденций (хотя, конечно, нельзя сказать, что эти страны союзники и доверительные партнеры). Видимо, в последнее время руководство Казахстана стало все четче осознавать, что портовые мощности Грузии – кратчайший путь перевалки из Каспия в Европу, и проекты в области строительства грузинской портовой дельты после непродолжительного застоя начинают привлекать инвесторов и экспортеров, в том числе и на уровне казахстанского правительства. В начале июня, после завершения встречи глав правительств стран СНГ в Тбилиси, премьер-министр Казахстана Даниал Ахметов и его грузинский коллега Зураб Нога-идели осматривали инфраструктуру порта Батуми. Этот порт ежегодно отправляет около 7 млн. тонн нефтеналивных грузов и теперь получает шанс на существенное расширение. Даниал Ахметов остался доволен, сообщив, что «здесь хороший выход на Босфор». Интерес казахстанского премьера, как отмечено в предыдущих главах, обусловлен тем, что спустя десять лет его страна планирует вывозить через Кавказ более 60 млн. тонн нефти в год – таков нынешний экспортный план правительства Казахстана до 2015 года. Тофик Мансуров, заместитель начальника Каспийского морского пароходства по экономике, уже заявил, что в 2008 году азербайджанские и казахстанские танкеры могут перевезти 50 млн. тонн нефти. Ее значительная часть будет экспортирована через грузинские порты на Черном море. Возможно, уже в июне компания ExxonMobil, имеющая 25% в совместном предприятии «Тенгизшевройл», начнет перевозки нефти через Грузию. Это предприятие разрабатывает месторождение Тенгиз в Атырауской области и является крупнейшим производителем нефти в стране, с перспективой сохранения этого статуса для оншорных проектов еще на многие годы. До 2001 года «Тенгизшевройл» значительную часть своей продукции экспортировал через порт Батуми, но после пуска Северо-Каспийского трубопровода, известного как КТК, прекратил кавказский транзит. Теперь ExxonMobil возвращается на грузинский маршрут, планируя вывезти по нему 10 млн. тонн сырья до 2010 года, говорит Арчил Концелидзе, коммерческий директор Грузинской железной дороги. По его словам, эта железная дорога заключила контракт на транспортировку этого объема нефти с одной из компаний-экспедиторов ExxonMobil. Источник в нефтяных кругах Азербайджана, по территории которого будет возить нефть ExxonMobil, сообщил, что компания собирается доставлять в Батуми ежегодно еще 2,5 млн. тонн нефти, добытой в рамках проекта Азери – Чираг – Гюнешли. Схожие планы имеет партнер ExxonMobil, мажоритарный акционер «Тенгизшевройла» – американский Chevron. По сведениям из компетентных источников, он планирует перевезти через Грузию в 2005–2006 годах 6 млн. тонн нефти. Позиция американских акционеров обусловлена тем, что трубопровод Каспийского трубопроводного консорциума уже прокачивает больше нефти, чем предусматривает его пропускная способность на нынешнем этапе в 28 млн. тонн в год. Расширение его до 67 млн. тонн в год затягивается, поскольку Россия не дает на него санкции, указывая на низкую выгодность для себя этого проекта. Однако уже со следующего года они не смогут полноценно компенсировать технические ограничения маршрута, не соответствующие удвоению добычи нефти у «Тен-гизшевройла» и продолжению роста компании. А в ближайшие два года в среднем в два раза, то есть в сумме до 4 млн. тонн, вырастет экспорт проектов «Северный Буза-чи», «Каражанбас», продолжится рост поставок компании «Мангистаумунайгаз», других производителей нефти в Атырауской и Мангистауской областях Казахстана, примыкающих к Каспийскому морю.

Экспортные планы акционеров «Тенгизшевройла» и других инвесторов возрождают проекты грузинской программы создания портовой дельты, разработанной в прошлом десятилетии. Она предусматривает строительство новых портов и расширение пропускной способности существующих на линии от Батуми почти до границы с Абхазией. Наиболее продвинутым проектом выглядит строительство порта Кулеви на 12,5 млн. тонн в год, из них 6 млн. составит перевалка нефти. Порт сможет принимать танкеры дедвейтом 150 тыс. тонн. С 1999 по 2001 год зарегистрированная в Австрии компания «Агромайл Ойл» инвестировала более 60 млн. долларов из необходимых 150, но остановила проект из-за нехватки денег. В 2004 году к нему присоединился ряд иностранных инвесторов, привлеченных ростом добычи нефти в Каспийском регионе. Среди них «Коламбия текнолоджи корпорейшн» из США, связанная с выходцами из Грузии. Строительство оживилось, и порт должен войти в строй в 2006 году, когда начнется ощутимый рост транзита нефти из Казахстана. Недавно этот консорциум объявил о планах вложить 1 млрд. долларов в развитие не только Кулеви, но всей портовой и транспортной инфраструктуры Грузии. Возможно, транспортная инфраструктура, которую намерены развивать инвесторы, будет подведена к будущему порту Анак-лиа. Рассчитанный на прием танкеров дедвейтом 100 тыс. тонн, он будет отгружать первоначально до 3 млн. тонн в год, а затем может быть значительно расширен. Сейчас министерство транспорта Грузии ищет инвестора на этот проект стоимостью 450 млн. долларов. Кроме того, Тбилиси планирует расширить пропускную способность нефтяных терминалов Батуми и Супса, рассчитанных на танкеры грузоподъемностью в 150–200 тыс. тонн суммарно с 13 млн. почти до 26 млн. тонн в год. Мощность порта Поти, отправляющего светлые нефтепродукты, может быть расширена с 3 до 5 млн. тонн в год, для чего необходимы 90 млн. долларов. Таким образом, общая пропускная способность грузинских портов может составить к 2010 году около 40 млн. тонн жидких углеводородов в год. Но эта цифра может оказаться и меньшей, поскольку портовые проекты находятся в большой зависимости от внешних факторов.

Но эти же ограничения воспрепятствуют и вывозу «большой» казахстанской нефти, если она придет к Черному морю через Россию, в частности через Махачкалу и через трубопровод Каспийского трубопроводного консорциума. В этой связи интересно, как на все эти планы расширения портовой дельты Грузией реагирует Россия? Можно сказать, что помимо развития трубопровода консорциума и систем «Транснефти» федеральная власть вместе с дагестанской начала наконец в последние годы программу развития Махачкалы в качестве российского перевалочного центра на Каспии. В 2002 году Махачкалинский международный морской торговый порт перевалил 3,3 млн. тонн нефти и нефтепродуктов. Это почти в 10 раз выше показателя 1998 года. Однако до рекорда советских времен еще далеко.

С середины 1980-х годов из-за снижения объемов нефтедобычи в Средней Азии в Махачкалинском порту началось падение объемов перевалки нефтеналивных грузов. Уже в 1986 году они снизились до 6,7 млн. тонн и продолжали снижаться и после распада СССР, причем негативная тенденция только усиливалась, и в 1997 году был достигнут абсолютный минимум – всего неполные 34 тыс. тонн. Основными причинами, по мнению руководства порта, стали распад экономических связей между республиками, продолжающееся (на тот момент) снижение добычи нефти в Казахстане и Туркмении, необходимость загрузки этими странами собственных нефтеперерабатывающих заводов своей нефтью, а также переориентация некоторых экспортных потоков с российского на азербайджанско-грузинское направление. Начиная с 1998 года портовые мощности Махачкалы стали вновь востребованы. В первую очередь этому способствовал рост добычи нефти на Тенгизе и на других месторождениях Казахстана, с которыми перестали справляться имеющийся экспортный трубопровод из республики в Россию (Атырау – Самара) и железная дорога из Баку в Батуми. По второму направлению, до ввода в эксплуатацию в октябре 2001 года трубопровода консорциума, оператор тенгизского проекта «Тенгизшевройл» ежегодно экспортировал 70% всей добываемой нефти. Уже в 1999 году Махачкалинский порт пропустил около 1,3 млн. тонн нефтеналивных грузов – в 40 раз больше в сравнении с 1997 годом. В 2000 году «Транснефть» ввела в эксплуатацию соединительный трубопровод длиной 17 км между портом и магистральным нефтепроводом Баку – Новороссийск. Эта перемычка сразу же значительно увеличила привлекательность махачкалинского направления для среднеазиатской нефти, поскольку тариф на прокачку одной тонны нефти по трубопроводу до Новороссийска стал на 8 долларов ниже, чем транспортировка по железной дороге из Баку в Батуми. В 2001 году порт нарастил объемы перевалки почти вдвое относительно 2000 года – до 2,55 млн. тонн. В 2002–2004 годах перевалка в Махачкале стабилизировалась на уровне 3,3–3,6 млн. твг. Из этого объема 80% приходится на нефть казахстанского происхождения, 10% – на туркменскую.

Говоря о росте объемов перевалки нефти из Средней Азии через Махачкалу, необходимо отметить два интересных момента. Российский порт с самого начала оживления своей деятельности принимает в основном высоковязкую сернистую нефть. Так, Махачкалинский порт принимает нефть с казахстанских месторождений Жанажол, Кара-жанбас, Северные Бузачи, Калакамкас. Из Туркмении в основном отгружалась нефть с месторождения Окарем. Для Казахстана и Туркмении экспорт через Махачкалу особенно привлекателен тем, что здесь их нефть в трубе смешивается с азербайджанской нефтью гораздо более высокого качества. Данный факт, кстати, неоднократно вызывал недовольство Баку. И именно по этой причине Азербайджан до настоящего времени отказывается от предложений «Транснефти» увеличить объемы прокачки по трубе Баку – Новороссийск в обмен на снижение тарифов. С точки зрения повышения качества нефти данное направление для среднеазиатских стран выгодно и без смешения с азербайджанской нефтью, поскольку в Тихорецке трубопровод Баку – Новороссийск врезается в систему магистральных нефтепроводов «Транснефти», по которой перекачивается российская нефть Urals. С другой стороны, если бы производители из Казахстана и Туркмении поставляли свою тяжелую нефть на экспорт в первозданном виде, без смешения, то найти покупателей на нее было бы достаточно сложно, поскольку в Европе мало нефтеперерабатывающих заводов, оборудование которых способно ее перерабатывать. Что же касается «Тенгизшевройла», то эта компания, чтобы не смешивать в Новороссийске свою очищенную высококачественную нефть с Urals и не терять значительные прибыли, предпочитала возить ее из Баку в Батуми по железной дороге. По этой же причине Каспийский трубопроводный консорциум с момента пуска своего трубопровода не принимает тяжелые сорта казахстанской нефти.

Однако этот маршрут не пользуется спросом из-за высоких железнодорожных тарифов в России в сравнении с азербайджанско-грузинским направлением. Перевозка тонны нефтеналивных грузов по маршруту Махачкала – Новороссийск обходится на 4–5 долларов дороже, чем по маршруту Баку – Батуми. До конца 2003 года ситуация усугублялась тем фактом, что из-за нестабильной обстановки в Чечне грузы из порта по железной дороге отправлялись обходным путем через Волгоград и Астрахань. В таком случае перевозка 1 тонны нефтеналивных грузов обошлась бы на 9 долларов дороже. Однако не только перечисленные факторы стимулировали рост объемов перевалки Махачкалинского порта. Существенным позитивным моментом стала его реконструкция, начавшаяся в 1998 году: российское правительство включило порт в число приоритетных строек федерального значения. Такое пристальное внимание к незначительному на первый взгляд объекту объясняется следующими причинами. Во-первых, порт стал одной из узловых точек международного транспортного коридора север – юг. Второй, особо не афишируемый фактор, заключается в том, что Махачкала как незамерзающий порт должна была стать новой базой каспийской флотилии ВМФ РФ взамен утраченной в Баку после распада СССР. И третий момент: Махачкала рассматривается как база поддержки морских операций, а также пункт приема и перевалки нефти для перспективных нефтегазовых проектов на шельфе российской части Каспийского моря.

Старое деревянное полотно эксплуатировалось с 1936 года и в результате подъема уровня Каспийского моря последних лет оказалось почти полностью затоплено. Новый причал поднят на 3 м по сравнению со старым. Сейчас общая протяженность причалов нефтегавани составляет 880 м. Одновременно два причала могут обрабатывать до 5 танкеров в сутки. В ходе реконструкции Махачкалинский порт значительно углубил фарватер для танкеров. Эта работа не проводилась с середины 80-х, в результате чего дно занесло илом и песком. Сегодня к причалам и нефтепирсам могут подходить танкеры дедвейтом до 12 тыс. тонн с осадкой до 6 м. Эксплуатационная глубина у причалов составляет 7 м. Модернизация портовых сооружений затронула и другие объекты. Так, в 2002–2003 годах была реконструирована железнодорожная нефтеналивная эстакада, которая теперь позволяет одновременно обслуживать 80 цистерн. Вдвое были увеличены мощности сливной эстакады – сейчас одновременно может сливаться 60 цистерн. Также были увеличены емкости по хранению нефти и нефтепродуктов. В 2002 году в порту построены два новых резервуара, и в настоящее время емкость резервуарного парка порта для хранения нефти и темных нефтепродуктов составляет 150 тыс. кубометров, причем резервуары на 50 тыс. кубометров могут подогреваться. Емкости для содержания легких и тяжелых нефтей – раздельные. В случае необходимости «Дагнефтепродукт», владелец хранилищ, предоставляет емкости еще на 100 тыс. кубометров. В них в советское время находился стратегический запас Северо-Кавказского военного округа, и в настоящее время они редко используются. Кроме того, имеются емкости для масел на 45–50 тыс. кубометров, которые также редко используются с советских времен. Резервуары для хранения бензина и керосина рассчитаны на 80 тыс. кубометров, для дизельного топлива – на 100 тысяч. В результате проведенных работ общая производительность нефтегавани достигла около 5 млн. твг. Обновленные мощности позволили Махачкалинскому порту начать в 2003 году масштабную экспортную отгрузку нефтеналивных грузов в иранские порты Нека и Ноу-Шахр. В настоящее время реконструкция порта продолжается. Она затронет оставшиеся причалы, волнолом, будут построены новые очистные сооружения, увеличены мощности бунке-ровочного парка, наливной эстакады. По плану перевалочные мощности порта по нефтеналивным грузам должны достичь 8–10 млн. твг. Кроме того, руководство порта рассматривает возможность установки рейдовой стоянки для танкеров с большей грузоподъемностью, для чего планируется вынести в море на несколько сотен метров подводный трубопровод и причальный буй. Эти планы известны иностранным нефтегазовым компаниям, которые работают на Каспии и которые в перспективе учитывают потенциал порта Махачкала. Так, Северо-Кас-пийский консорциум, разрабатывающий казахстанское офшорное месторождение Кашаган, в своих планах по вывозу нефти в Европу рассматривает российский маршрут через Махачкалу в числе одного из приоритетных направлений. Между тем, как уже говорилось выше, Россия затягивает расширение пропускной способности трубопровода Каспийского консорциума с 28 до 67 млн. тонн в год. Интересно отметить, что многие источники в нефтяных кругах Казахстана и Азербайджана убеждены, что главная причина – не во внутренних проблемах проекта, и в частности в спорах о повышении тарифа, а в желании Москвы ограничить выход дополнительного объема казахстанского сырья к Черному морю, следовательно, не осложняя вывоз российской нефти за Босфор. Пусть это мнение и не обязательно соответствует действительности: в России, может быть, не принимается решение о расширении этого трубопровода в основном не из-за желания насолить соседям, а из чисто меркантильных соображений. Но нам важно обозначить субъективное восприятие некоторой части руководства Казахстана и Азербайджана, так как вымысел влияет на действительную каждодневную политику и в результате становится реальностью. Можно сказать с уверенностью, что уже сегодня многим каспийцам представляется, что поставки через Грузию в обход России уменьшают риски и что благодаря заблаговременно принятым мерам их экспорт не будет остановлен еще на дальних подступах. Тем не менее неполное осуществление портовых проектов Грузии вполне реально. Поэтому очевидно, что наибольшие выгоды и наименьшие риски получат инвесторы, первыми начавшие строительство или расширение транспортных мощностей. Скорее всего пуск Кулеви еще не создаст угрозу портовому бизнесу, но после какого-либо третьего из пяти указанных проектов риски начнут возрастать гораздо быстрее.

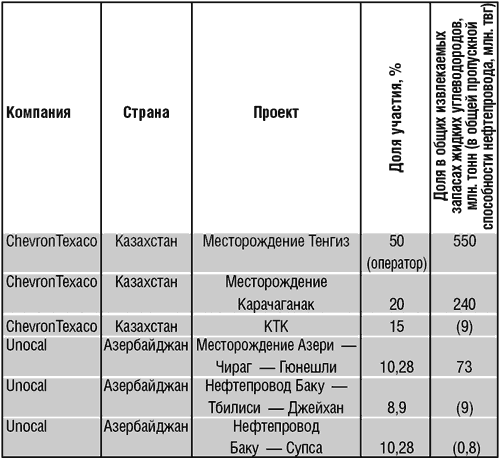

Они, очевидно, также активно продвигают свои интересы по диверсификации экспортных путей, и о них в этой главе будет подробно рассказано, так как пути через Азербайджан и Грузию являются одной из главных альтернатив маршрутам через территорию России. Помимо позиции компании B P, которая была уже рассмотрена в главных чертах в главе, посвященной тарифам, необходимо рассмотреть интересы других компаний как высказанные публично, так и проявленные не явно. Прежде всего важна позиция ChevronTexaco, так как в связи с недавними событиями по покупке Unocal влияние компании на возможный экспорт «большой» нефти из Казахстана трудно переоценить. ChevronTexaco, вторая по величине нефтяная компания США, объявила о покупке американской Unocal за 16 млрд. долларов (включая долги – 1,6 млрд.) в апреле этого года. В результате сделки ChevronTexaco увеличила объем извлекаемых запасов более чем на 15%. В числе наиболее привлекательных активов Unocal – его каспийские проекты: 10% участия в освоении азербайджанских месторождений Азери – Чираг – Гюнешли, 8,9% – в консорциуме инвесторов нефтепровода Баку – Тбилиси – Джейхан и 10,28% участия в нефтепроводе Баку – Супса. Таким образом, ChevronTexaco, купив Unocal, получила не только работающий добычный проект в Азербайджане с практически готовой схемой транспортировки нефти, но и возможность по более низким тарифам экспортировать дополнительные объемы казахстанского сырья, добываемого на Тенгизе. Если для этого, конечно, возникнет необходимость. Компания имеет богатую историю в регионе. СhevronTexaco (а точнее, Chevron) пришла на Каспий более 10 лет назад, создав в 1993 году с Республикой Казахстан на паритетной основе СП «Тенгизшевройл» для разработки Тенгиза – одного из крупнейших месторождений нефти в мире (извлекаемые запасы – 1,1 млрд. тонн). Позже к тенгизскому проекту присоединились ExxonMobil и российско-американская LUKARCO, в результате чего доля Казахстана сократилась до 20%. Сегодня «Тенгизшевройл» разрабатывает помимо Тенгиза соседнее Королевское месторождение и добывает около 13 млн. тонн нефти в год. Эта нефть начиная с 2002 года экспортируется по трубопроводу Каспийского трубопроводного консорциума, в котором ChevronTexaco принадлежит 15%. В 1997 году эта компания приобрела 20% еще в одном казахстанском проекте – Карачаганаке. На это месторождение сейчас приходится 10% казахстанской добычи жидких углеводородов – более 10 млн. твг с перспективой наращивания до 12 млн. твг к 2008 году. Из этих объемов 7–8 млн. твг стабилизированного газового конденсата предназначено для экспорта по трубопроводу консорциума, остальное перерабатывается на Оренбургском газоперерабатывающем заводе. Тогда же, в 1997 году, ChevronTexaco пришла в Азербайджан, подписав контракт на разведку и разработку перспективной структуры Апшерон на шельфе Каспия. Однако этот проект, в котором ChevronTexaco принадлежало 30% (50% и 20% приходилось соответственно на Государственную нефтяную компанию Азербайджанской Республики и Total), оказался, как и еще целый ряд азербайджанских проектов на Каспии, неудачным. Изначально запасы Ап-шерона оценивались в 120 млн. тонн нефти, но пробуренная в 2001 году разведочная скважина стоимостью 78 млн. долларов обнаружила лишь незначительные запасы газа. Предполагалось, что бурение второй скважины начнется в 2004 году, но ChevronTexaco и Total приняли решение выйти из проекта, выплатив Государственной нефтяной компании Азербайджана компенсацию в размере 48,5 млн. В ноябре 2003 года проект «Апшерон» был официально закрыт, и у ChevronTexaco остались лишь казахстанские добычные и транспортный проекты. В 2005 году запланированный объем добычи по проекту Азери – Чираг – Гю-нешли (на месторождениях Чираг и Центральное Азери) составляет 12 млн. тонн (см. табл. 10). Таблица 10 Проекты ChevronTexaco и Unocal на Каспии Конечно, речь не идет о том, что ChevronTexaco купила Unocal, чтобы вернуться в Азербайджан. Однако это приобретение позволит ChevronTexaco стать одним из ключевых и влиятельных игроков в нефтяном секторе Азербайджана, укрепить позиции в каспийской нефтяной игре в целом и самое главное – осуществить приличную экономию на транспортировке, если это будет необходимо. Известно, что в проекте Баку – Тбилиси – Джейхан Unocal имел третий по величине пакет после ВР (30%) и Государственной компании Азербайджана (25%). Для ChevronTexaco приобретение этой доли едва ли не важнее, чем 10% в консорциуме AIOC, разрабатывающем месторождения Азери – Чираг – Гюнешли. В преддверии удвоения уже в следующем году добычи на Тенгизе компании, вполне вероятно, проще профинансировать долю Unocal в оставшихся затратах по нефтепроводу Баку – Джейхан, чем искать выход из тупиковой ситуации с расширением Каспийского консорциума. Как участник консорциума инвесторов Баку – Джей-хан ChevronTexaco получит возможность прокачивать по новому трубопроводу и азербайджанскую, и казахстанскую нефть (в которой в силу вполне возможного наличия свободных мощностей акционеры трубопровода заинтересованы) по тарифу 24 доллара за тонну. Напомним, для сторонних по отношению к пулу инвесторов компаний тариф составляет около 30 долларов за тонну в зависимости от объемов прокачки, а тариф на транспортировку по системе Каспийского консорциума в марте этого года был повышен с 27 до 29,5 доллара. Известно, например, что ежегодный уровень прокачки нефти от одного только «Тенгиз-шевройл» вначале может составить 500 тыс. тонн, а затем вырасти в несколько раз. Еще один очевидный плюс – выход напрямую в Средиземное море, следовательно, нет необходимости стоять в пробках на Босфоре или платить за двойную перевалку в случае использования байпасов. По неофициальным экспертным оценкам внутри компании, это должно компенсировать дополнительные затраты на доставку казахстанской нефти по Каспию в Баку (это мнение отсылает нас вновь к тематике глав, посвященных танкерному флоту и возможному строительству трубопровода из Казахстана в Баку). И хотя в России представители компании заявляют российским СМИ о том, что для них основным останется северный маршрут, и поясняют, что их крупнейшее в регионе месторождение, Тенгизское, напрямую подсоединено к трубопроводу консорциума, поэтому его использование наиболее экономически эффективно, что иными маршрутами будут экспортироваться только те объемы, которые из-за опережающего роста добычи не удастся перекачать через российско-казахстанский трубопровод, в реальности основная прокачка будет осуществляться туда, куда будет наиболее удобно и выгодно компании в данный момент времени. В действительности менеджмент компании Chevron Texaco уже давно стал оценивать пути и объемы вывоза тенгизской нефти через Кавказ еще в самом начале обсуждения способов расширения трубопровода консорциума с российскими властями. Есть негласная информация, что компания пришла к выводу, что может экспортировать по этому направлению 12 и более млн. тонн в год, в том числе по трубопроводу Баку – Джейхан, а также по другим железнодорожным и мультитранспортным маршрутам через Кавказ. Существующие и перспективные трубопроводы Дело в том, что внутри компании ориентируются на весенние события этого года, когда на нескольких встречах министра энергетики Казахстана Владимира Школьника с главой российского Минпромэнерго Виктором Христенко было в очередной раз заявлено о готовности расширить загруженный под завязку нефтепровод консорциума, но конкретных договоренностей, включая объем и источники финансирования, так и не удалось достичь. Поэтому уже в конце марта «Тенгизшевройл» подписал первый контракт на транспортировку 2 млн. твг по нефтепроводу Баку – Джейхан. Наконец, часть своих объемов ChevronTexaco экспортирует через Азербайджан в направлении грузинского порта Батуми по железной дороге. Учитывая, что Unocal имел долю в нефтепроводе Баку – Супса, не исключено, что после ввода в эксплуатацию Баку – Джейхан ChevronTexaco сменит транскавказский железнодорожный маршрут на более дешевый трубопроводный: тариф на транспортировку по трубе Баку – Супса составляет для Unocal около 3 долларов за тонну. Другой акционер «Тенгизшевройл» – ExxonMobil из США, имеющий 25% в казахстанском совместном предприятии и чуть более 8% в азербайджанском проекте Азери – Чираг – Гюнешли, как было рассмотрено выше, не хочет качать нефть в Джейхан. ExxonMobil планирует пока использовать другой транскавказский нефтепровод: Баку – Супса на 7,2 млн. тонн в год. Доля компании в добыче азербайджанского проекта составит большей частью времени 3 млн. тонн в год. После пуска Баку – Джейхан в него, как надеются в ExxonMobil, из Супсинского трубопровода уйдет вся азербайджанская нефть (кроме ExxonMobil), и возникший люфт позволит компании подключить к Баку – Супса и тенгизскую нефть. Однако, как сказано выше, многое зависит от переговоров с компанией B P, которая может пожелать не пустить ExxonMobil на маршрут Баку – Супса. Поэтому ExxonMobil договорилась с азербайджанским холдингом Azpetrol о транспортировке части своей нефти по железной дороге до Батуми – 24 ноября 2004 года было официально объявлено о подписании пятилетнего контракта на железнодорожные поставки общим объемом до 10 млн. тонн. В целом «Тенгизшевройл» в настоящее время вместе с казахстанской Национальной железнодорожной компанией «Темир Жолы» занят расширением железнодорожного маршрута, связывающего промыслы компании с портом Актау. Из этого порта танкеры перевозят казахстанскую нефть через Каспийское море в Азербайджан, Россию и Иран. Эти действия оператор Тенгизского проекта – компания «Шеврон Оверсиз» – предпринимает в соответствии с планом своей рабочей группы. Она разработала альтернативные Каспийскому консорциуму маршруты транспортировки нефти, полученной благодаря осуществлению в 2003–2006 годах проектов строительства завода второго поколения и обратной закачки газа. Наилучшим путем признана транспортировка через Ак-тау в порты Баку и Махачкалу. Далее нефть может быть доставлена либо к Средиземному морю в Джейхан, либо к Черному морю в Батуми и/или Новороссийск. Первый маршрут – трубопроводный – запущен в середине 2005 года. По меньшей мере до 2008–2010 годов Баку – Тбилиси – Джейхан будет нефтедефицитным. Второй и третий маршруты – железнодорожные пути, и они уже используются другими казахстанскими экспортерами. Самое удивительное то, что перспектива растущего экспорта «Тен-гизшевройла» через Кавказ может превратить батумское направление в трубопроводное: ряд источников заявляют, что эксперты операционной компании рассматривают план восстановления трубопровода Батуми – Хашури на 10 млн. тонн в год для сокращения транспортных расходов. Еще один крупный казахстанский оператор «Карачага-нак Петролеум Оперэйтинг Компани» в составе: Agip (Италия), «Бритиш Гэс» (Соединенное Королевство), Chevron Texaco и «ЛУКОЙЛ» дал недавно знать, что, если необходимо, будет вывозить добытую продукцию не только трубопроводным транспортом, но и морским. А такие акционеры Северо-Каспийского консорциума, как Agip, Total (Франция), «Инпекс» (Япония), специально купили в общей сложности 12,5 % в «БТД-Компани», чтобы иметь возможность доставлять в Джейхан нефть, добытую на казахстанском месторождении Кашаган. Показательной в этом смысле является совсем недавняя новость от компании Total[37] . 24 июня 2005 года стало известно, что Total активно изучает место возможного строительства нефтетерминала на азербайджанском побережье Каспия. Об этом сообщил заместитель министра транспорта Азербайджана Муса Панахов. По его словам, компания разрабатывает программу строительства терминала. «Total пока не обращалась к нам по этому вопросу. Компания сама будет заниматься вопросами строительства терминала. Он будет служить для перевалки нефти, транспортируемой из стран Центральной Азии», – сказал Муса Панахов. Компания также изучает весь маршрут транспортировки нефти, в том числе и по железной дороге. По мнению экспертов, существующие мощности в Азербайджане – два терминала компании Azpetrol и терминал Middle East Petrol – не в состоянии принять все потоки нефти, которые пойдут в Азербайджан из Казахстана. Часть этой нефти будет закачиваться в трубопровод Баку – Тбилиси – Джейхан, другая – транспортироваться, как и прежде, по железной дороге в грузинские порты. Таким образом, участники почти всех крупных казахстанских нефтяных проектов хотя бы частично связывают планы своего экспорта с кавказским и средиземноморским направлениями. Они хотят обеспечить себе альтернативу российскому транзиту, и если эти усилия окажутся значительными и долгосрочными, то они смогут повлечь за собой крупномасштабные изменения в экспортной инфраструктуре Каспийского региона. |

|

|||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Наверх |

||||

|

|

||||