|

||||

Глава 17Конец долларовой системы?

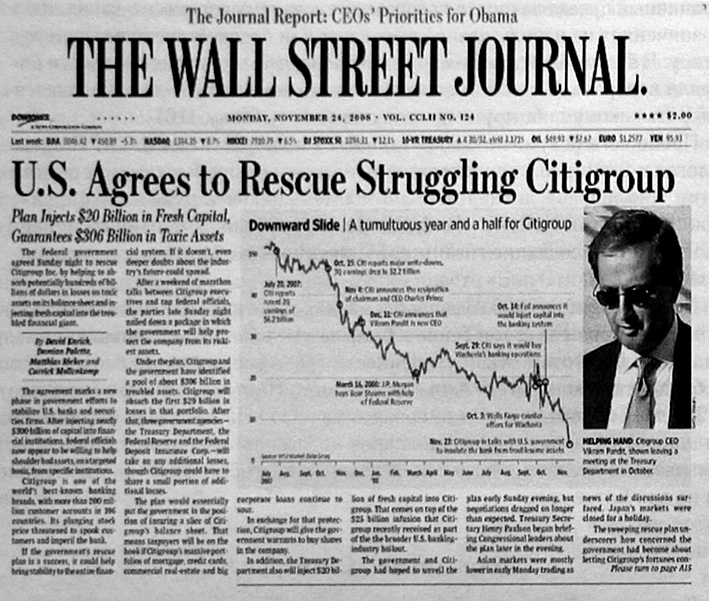

Маленький банк запускает большую волнуМноготриллионное фиаско американской секьюритизации начало вырисовываться в июне 2007 года на фоне кризиса ликвидности в двух хеджевых фондах, принадлежащих «Бир Стирнс», одному из крупнейших и наиболее успешных инвестиционных банков, по слухам, используемый семьёй Бушей для управления своим немалым благосостоянием. Эти два фонда крупно вкладывались низкокачественные ипотечные ценные бумаги. Ущерб вскоре перекинулся через Атлантику и затронул малоизвестный немецкий государственный банк «ИКБ». В июле 2007 года находящийся в полном владении филиал «ИКБ» «Райнланд Фундинг» держал примерно на 23 миллиарда долларов коммерческих бумаг, обеспеченных активами[64]. В середине июля инвесторы отказались принимать эти коммерческие бумаги у «Райнланд Фундинг». Это вызвало глобальную панику на всем рынке ценных бумаг, обеспеченных активами по мере того, как новость о неплатёжеспособности «ИКБ» распространялась, подобно пожару. Паника вынудила Европейский центральный банк (ЕЦБ) влить рекордные объёмы ликвидности на рынок, чтобы удержать банковскую систему на плаву. «Райнланд Фундинг» попросил «ИКБ» предоставить кредитную линию. Оказалось, что «ИКБ» не хватает денежных средств или ликвидных активов для удовлетворения просьбы своего филиала, и был спасен только с помощью чрезвычайного 10‑ти миллиардного кредита (в долларах США), предоставленного ему собственным крупным акционером, находящемся в государственной собственности – банком «Кредитанштальт фюр Видерауфбау». По иронии судьбы, именно этот же банк проводил в жизнь План Маршалла по восстановлению разрушенной войной Германии в конце 1940 годов. Вскоре для всего мира стало очевидно, что оказался крайне необходим новый План Маршалла или какой-либо его финансовый эквивалент, но на этот раз для экономики США. Вместо того чтобы остановить панику, вмешательство «Кредитанштальт фюр Видерауфбау» привело только к наращиванию банковских резервов и к бегству из всех коммерческих бумаг, выпущенных специальными инвестиционными компаниями, находящимися вне бухгалтерского учета международных банков. Коммерческие бумаги, обеспеченные активами, были ещё одним из крупных продуктов революции секьюритизации активов (которая уже описывалась выше), продавленной Гринспеном и Уолл-Стрит. Они были созданы для выведения рисков за пределы банковских балансов, одновременно позволяя банкам вписывать в свои книги значительные прибыли от деятельности специальных инвестиционных компаний. Это был ещё одни образчик механизма «и невинность соблюсти и капитал приобрести», однако, в конце концов, он сработал не так, как планировалось на Уолл-Стрит. Специальные инвестиционные компании банков, как правило, выпускали секьюритизированные коммерческие бумаги, подкрепленные непрерывным потоком платежей от инкассированной наличности, полученной с помощью портфеля базисных активов этих компаний. Коммерческие бумаги, обеспеченные активами, были краткосрочными обязательствами, обычно не более чем на 270 дней. Однако, крайне важно то, что они были освобождены от регистрационных требований по Закону США о ценных бумагах от 1933 года. Они являлись незарегистрированными ценными бумагами, широкой лазейкой с точки зрения прозрачности. Коммерческие бумаги, обеспеченные активами, обычно состояли из пулов торговой дебиторской задолженности, дебиторской задолженности по кредитным картам, кредитов на машины и оборудование и аренду, или являлись обеспеченным залогом долговым обязательством. Эмитент собирает при этом, возможно, сотни или несколько тысяч индивидуальных мелких авто-кредитов из местных банков, затем покупает их со скидкой, создаёт новую облигацию, стоимость которой основана на ожидаемом будущем ежемесячном притоке денежных средств по этим автокредитам, кредитным картам или подобным источникам.  Рис. 19. Мировой финансовый кризис и последующая депрессия стали явными летом 2007 года в событиях вокруг небольшого банка «ИКБ» в Германии, когда были выявлены его крупные американские субстандартные ипотечные активы В случае с «ИКБ» в Германии предполагалось, что наличность появится из его собственного портфеля субстандартной ипотеки США – обеспеченных недвижимостью долговых обязательств[65]. Было весьма подозрительно, что европейский банк, ориентированный на кредитование немецкой индустрии среднего размера, пошёл на покупку таких рискованных ценных бумаг как сверхвысокорискованные американские ценные бумаги субстандартной ипотеки. Основным риском, с которым могли столкнуться инвесторы в обеспеченные залогами коммерческие бумаги, было, по словам банкиров, ухудшение активов за счёт дефолтов по индивидуальным займам, составляющим эти бумаги, будь то ипотека, автокредит или что‑то ещё. И именно это и прокатилось по всем ипотечным рынкам США летом 2007 года. Проблема с обеспеченными долговыми обязательствами заключается в том, что однажды выпущенные, они редко продаются. Вместо того, чтобы определяться рынком, их цена основывается на сложных теоретических моделях. Когда в августе 2007 года держателям обеспеченных долговых обязательств во всем мире неожиданно и срочно понадобилась ликвидность, чтобы встретить массовую распродажу финансовых инструментов на рынке, они обнаружили, что рыночная стоимость их бумаг оказалась гораздо ниже балансовой. Таким образом, вместо создания ликвидности через продажу обеспеченных долговых обязательств они были вынуждены продавать высококачественные ликвидные акции «голубых фишек», государственные облигации и драгоценные металлы, чтобы обрести срочно необходимую наличность для сокрытия потерь. А это означало, что кризис обеспеченных долговых обязательств привёл к потере в стоимости и самих обеспеченных долговых обязательств и акций. Падение цен на акции распространило цепную реакцию на хеджевые фонды. Возможность резкого падения цен не предсказывалось ни одной теоретической моделью, используемых всеми количественными хеджевыми фондами, и завершилась крупными потерями в этом сегменте рынка, начало которым положили два домашних хедж-фонда «Бир Стирнс». Основные потери ведущих хеджевых фондов затем подпитывали рост неопределённости и усиливали кризис. Это стало началом дополнительного колоссального ущерба, беспрецедентного уничтожения благосостояния. Все банковские модели рисков развалились на глазах. В основе кризиса, который неизбежно и окончательно разразился в середине 2007 года, лежало отсутствие транспарентности. Эта непрозрачность, как описывалось выше, была обусловлена тем фактом, что вместо распределения рисков на транспарентной основе, как это предусмотрено общепринятой экономической теорией, операторы рынка выбрали путь «секьюритизации» рискованных активов путём продвижения высокодоходных и высокорискованных активов без чёткой маркировки их рисков. Кроме того, кредитно-рейтинговые агентства закрывали глаза на присущие этим финансовым продуктам риски. А то, что эти облигации редко продавались на рынке, означало, что даже приблизительная стоимость этих финансовых продуктов не известна. {951} Игнорируя уроки хедж-фонда «Долгосрочное управление капиталом»Доверие между банками на международном межбанковском рынке, сердце глобальной банковской системы, которая торгует обеспеченными активами коммерческими бумагами, рухнуло в августе 2007 года. На фоне этого краха банковская система с изумлением увидела перед собой системный кризис. И сейчас этот кризис угрожает эффектом домино крахов банков сродни тому, как это случилось в Европе в 1931 году, когда французские банки по политическим причинам обрушили австрийский «Вьена Кредитанштальт». Новые финансы ФРС проявили себя грандиозным источником новой нестабильности. {952} Мировая финансовая система столкнулась с угрозой системного кризиса ещё в сентябре 1998 года, когда обрушился хеджевый фонд «Долгосрочное управление капиталом», Гринвич, Коннектикут. Тогда лишь чрезвычайное и скоординированное вмешательство возглавляемой Гринспеном ФРС предотвратило глобальный крах. Этот кризис содержал в себе зародыш всего плохого, что сегодня происходит на многотриллионом рынке секьюритизации активов всего лишь десять лет спустя. Любопытно, что Гринспен и другие ответственные лица систематически отказывались принимать эти уроки близко к сердцу. Источником трепетного отношения к фонду «Долгосрочное управление капиталом» перед его оглушительным коллапсом в 1998 году была «команда мечты», которая им управляла. Исполнительным директором и основателем фонда был Джон Мериуэзер, легендарный трейдер Уолл-Стрит, который покинул «Соломон Бразерс» после скандала по поводу скупки облигаций Министерства финансов США. Скандал не уменьшил его самоуверенности. На вопрос, верит ли он в эффективные рынки, он как‑то скромно ответил: «Я делаю их эффективными». Среди основных акционеров фонда были два выдающихся эксперта в «науке» о рисках, Майрон Скоулз и Роберт Мертон. Оба в 1997 году были удостоены Шведской Академией наук Нобелевской премии по экономике за свою работу по деривативам. Майрон Шоулз и его коллега Фишер Блэк в 1973 году разработали оригинальные теории ценообразования опционов, модель Блэка-Шоулза, упомянутую в предыдущей главе, которая двадцать лет спустя легла в основу многотриллионного взрыва долларовых производных финансовых инструментов. «Долгосрочное управление капиталом» в своём совете директоров также имел ослепительный набор финансовых профессоров, докторов физико-математических наук и других «суперспециалистов», способных изобретать чрезвычайно сложные, смелые и прибыльные финансовые схемы. Фундаментальные недостатки модели рисков Блэка-ШоулзаБыл только один недостаток. Основные аксиомы рисков Шоулза и Мертона, допущения, на которых были построены все их модели, были просто неверными. Они были построены не просто на песке, а на зыбучем песке. Они были глубоко и катастрофически неверны. Их математические модели ценообразования опционов предполагали существование идеальных рынков, рынков столь чрезвычайно крупных и глубоких, что индивидуальные действия трейдеров не смогут повлиять на цены. Они предполагали, что и рынки и игроки рациональны. Реальность же предлагает нечто противоположное: рынки фундаментально иррациональны в долгосрочной перспективе. Но модели рисков ценообразования Блэка-Шоулза и других в течение последних двух или более десятилетий позволили банкам и финансовым учреждениям утверждать, что традиционное благоразумное кредитование устарело. С подходящими вариантами в качестве своего рода страховки можно уже не беспокоиться насчёт рисков. Ешьте, пейте, веселитесь и собирайте свои миллионные бонусы... Допущения моделей рисков, разработанных Блэком, Шоулзом и Мертоном, однако, игнорировали фактические рыночные условия, которые преобладали в периоды каждой крупной биржевой паники с того момента, как модель Блэка-Шоулза была представлена и заработала на Чикагской фондовой бирже. Они игнорировали фундаментальную роль опционов и «портфельного страхования» в Крахе 1987 года, они игнорировали причины возникновения паники, которая в 1998 году утопила фонд «Долгосрочное управление капиталом», в котором и Шоулз и Мертон были партнёрами. Уолл-Стрит вместе с экономистами и управляющими ФРС и, особенно, Гринспен в блаженном неведении игнорировали очевидность. Финансовые рынки в отличие от религиозной догмы, десятилетиями преподаваемой во всех бизнес-школах США и Британии, не столь гладко и хорошо следуют гауссовым кривым, выдаваемым этими школами за закон вселенной. Тот факт, что все основные архитекторы современной теории финансового инжиниринга (новомодное серьёзное звучащее наименование «финансовой экономики») получили Нобелевские премии, придал ущербным моделям ауру папской непогрешимости. Всего лишь через три года после Краха 1987 года Нобелевский комитет в Швеции присудил премию Гарри Марковицу и Мертону Миллеру за продвижение всё той же ущербной точки зрения на риски. В 1997 году в разгар азиатского кризиса, в котором производные финансовые инструменты сыграли центральную роль, он выдал премию Роберту Мертону и Майрону Шоулзу. {953} С самого зарождения финансовых деривативов в 1980‑х и вплоть до взрывного роста секьюритизации активов двадцатью годами позже самый замечательный аспект использования дефектных моделей рисков заключается в том, что они так мало оспаривались. Трейдеры фонда «Долгосрочное управление капиталом» и все те, кто вслед за ними шёл к краю финансовой пропасти в августе 1998 года, не хеджировали одну единственную вещь, с которой они и столкнулись, – системный риск. Именно с системным риском им пришлось бороться, когда «невозможное событие», российский государственный дефолт, доказало, что оно волне возможно. Несмотря на ясные уроки из ужасающего фиаско хедж-фонда «Долгосрочное управление капиталом» (что не существовало и не существует ни одного дериватива, который застрахует вас от системного риска) Гринспен, Роберт Рубин и нью-йоркские банки продолжали полагаться на свои модели рисков, как будто ничего не произошло. Российский государственный дефолт был ими забыт как «одиночное событие раз в столетие». Банкиры Уолл-Стрит устремились к созданию пузыря «доткомов» и далее к величайшему финансовому пузырю в истории человечества – пузырю секьюритизации активов в 2002-2007 годах. Стратегия Уолл-Стрит состояла в том, чтобы вывести риски за пределы балансов банков через деривативы и прочие инструменты, такие, как секьюритизация. В продаже этих новых ценных бумаг всему миру они видели явный способ построить свою денежную власть над всей планетой почти без ограничений. Банки Уолл-Стрит буквально были опьянены своим собственным обманом и своими собственными ущербными моделями риска. Они уже видели себя настоящими «Богами денег». Жизнь – не гауссова криваяРиск и его оценки не умещаются в колоколообразные кривые. И финансовых рынков это касается в той же мере, как и разработки нефтяного месторождения. В 1900 году безвестный французский математик и финансовый спекулянт Луи Бачелье утверждал, что колебания цен на облигации или акции следуют колоколообразным кривым, которые немецкий математик Карл Фридрих Гаусс разработал в качестве идеальной рабочей модели, чтобы описывать статистические вероятности для различных событий. Кривые нормального распределения принимали «умеренную» форму хаотичности в колебаниях цен, так же, как стандартный тест на коэффициент умственных способностей, по определению, определяет 100 как «среднее число», центр колоколообразной кривой. Это была в своём роде полезная алхимия, но всё же алхимия. Допущение, что финансовые колебания цен ведут себя принципиально как гауссиана, позволило «суперспециалистам» Уолл-Стрит наладить бесконечный поток новых финансовых продуктов, каждый следующий ещё более загадочный и изощрённый, чем предыдущий. Теории были модифицированы. «Суперспециалистами» на Уолл-Стрит называли математиков-вундеркиндов и физиков, которых нанимали, чтобы выяснить сложные новые финансовые «углы», под которыми собирать очередной пакет финансовых деривативов. На фоне долгого и глубочайшего угасания промышленной базы Америки талантливейшие научные умы нации тянулись на Уолл-Стрит. К коктейлю моделей рисков был добавлен «Закон больших чисел», чтобы доказать, что в долгосрочной перспективе стоимость стремится к стабильной величине, когда число событий становится достаточно большим (подобно подбрасыванию монетки или игральных костей). Закон больших чисел, который на самом деле не имеет отношения к науке, позволил банкам, подобным «Ситигруп» или «Чейз» выпустить сотни миллионов карт «Виза» безо всякой проверки кредитоспособности, базируясь только на данных, показывающих, что в «нормальные» периоды дефолты по кредитным картам настолько редки, что не заслуживают рассмотрения.{954} Проблемы с моделями, основанными на гауссовой кривой распределения или на законе больших чисел, возникают тогда, когда времена перестают быть обычными, например, резкий экономический спад подобный тому, в который вошла экономика США после 2007 года, спад, сопоставимый, возможно, только с тем, что произошёл в 1931–1939 годах. Хуже того, именно эти модели рисков и привели к созданию пузыря на фондовом рынке, который с треском лопнул в августе 2007 года. Замечательный факт заключается в том, что американские экономисты-академики и банкиры-инвесторы с Уолл-Стрит, управляющие ФРС, министры финансов, жюри шведского Нобелевского комитета по экономике, министры финансов Англии, её деловые круги и банкиры, правление Банка Англии (и это только ведущие фигуры), все они были готовы закрыть глаза на тот факт, что ни экономические теории, ни теории поведения рынка, ни теории риска цен на производные финансовые инструменты не был и способны предсказывать события, не говоря уже о предотвращении нелинейных сюрпризов. {955} Эти теории, на которых в конечном итоге покоились триллионы долларов международных кредитных обязательств, были не способны спрогнозировать окончательное схлопывание спекулятивных пузырей ни в октябре 1987 года, ни в феврале 1994 года, ни в марте 2002 года, ни, разумеется, начавшийся в июне 2007 года процесс. Это не случилось в первую очередь потому, что сама используемая модель создавала условия, которые вели к ещё более крупным и разрушительным пузырям. Финансовая экономика была ничем иным, как другим термином для неограниченно спекулятивной невоздержанности, процесс, который неизбежно будет создавать пузыри с последующим их схлопыванием. Теория, неспособная объяснить такие основные определяющие «нелинейные» внезапные события, несмотря на все Нобелевские премии, не стоит даже бумаги, на которой она написана. Тем не менее, управляющие Федеральной резервной системой США от Алана Гринспена до Бена Бернанке и министры финансов США Роберт Рубин, Лоуренс Саммерс, Генри Полсон и Тим Гейтнер тщательно следили за тем, чтобы Конгресс так и не наложил законодательные и нормативные ограничения на экзотические финансовые инструменты, которые были созданы на основе теории, совершенно не имеющей никакого отношения к реальности. 29 сентября 1998 года агентство «Рейтер» сообщило: «Ни одна попытка регулировать производные, даже после краха (и спасения) фонда «Долгосрочное управление капиталом» не увенчалась успехом. Распоряжением, утвержденным вечером в понедельник представителями Конгресса и Сената, Комиссии по срочной биржевой торговле[66] было запрещёно расширять своё регулирование производных. Ранее в этом месяце председатель-республиканец Комитета по сельскому хозяйству Конгресса и Сената запросил ограничить регулирующие функции Комиссии по срочной биржевой торговле в области внебиржевой торговли деривативами, отражая опасения отрасли». Слово «отрасль», конечно же, означало крупные банки. Далее «Рейтер» пишет: «Как только первоначальный предмет регулирования стал предметом обсуждения со стороны Комиссии по срочной биржевой торговле, председатель Федеральной резервной системы Алан Гринспен и министр финансов Рубин грудью встали на защиту отрасли, утверждая, что она не нуждается в регулировании, и что это поможет в бизнесе за рубежом». {956} Неустанные отказы допустить регулятивный надзор за взрывным распространением новых финансовых инструментов от кредитных дефолтных свопов до ипотечных ценных бумаг и мириада им подобных экзотических «распределяющих риски» финансовых инноваций, которые начались после окончательной отмены в 1999 году Закона Гласса-Стигала, строго разграничивающего коммерческие банки, страхующих ценные бумаги, и кредитные банки, расчистили путь к тому, что июнь 2007 года менее чем через столетие дал старт второй Великой депрессии. Началось то, что в будущем, без сомнений, историки будут описывать как окончательный закат Соединённых Штатов в качестве доминирующей глобальной финансовой власти. Мошенничество на выборУроки системного кризиса 1998 года уже через несколько недель были забыты крупными игроками нью-йоркского финансового истеблишмента. Они, очевидно, сочли, что правительство, а точнее, налогоплательщики спасут их, когда разразится следующий кризис. Зачем тогда что‑то менять?.. Когда ограничения Гласса-Стигала были окончательно сняты в конце 1990‑х годов, у банков оказались развязаны руки для захвата конкурентов по всему спектру: от страховых компаний до учреждений потребительского кредитования или ипотечных банков. Пейзаж американской банковской системы претерпел радикальные изменения. Революция секьюритизации активов была на старте. После отмены ограничений Гласса-Стигала только банковские холдинги и второстепенные чисто кредитные банки остались под непосредственным контролем Федеральной резервной системы. Если «Ситигруп» решала закрыть своё регулируемое правительством отделение в неблагополучном районе и вместо него открыть новую частную нерегулируемую «дочку», подобную «Сити Файнэншл», которая специализируется на кредитовании субстандартной ипотеки, то последняя сможет работать при совершенно другом, либеральном регулировании. Затем «Сити Файнэншл» получит возможность выпускать закладные отдельно от «Ситибанка». Что и произошло. Потребительские группы обвиняли «Сити Файнэншл» в специализации на« грабительских кредитах», при которых недобросовестные ипотечные брокеры или продавцы в которых недобросовестные ипотечные брокеры или продавцы всучивали кредиты семьям или отдельным людям, не заботясь об их понимании риска такого приобретения или их способности справляться с этими рисками, не говоря уже платежах. И «Ситигруп» был типичным среди большинства крупных банков США и ипотечных кредиторов. 8 января 2008 года «Ситигруп» с большой помпой анонсировал свой консолидированный «бизнес жилищной ипотеки в США», включая инициирование ипотечного кредита, обслуживание и страхование. Любопытно, что в этом политическом заявлении опущено упоминание о «Сити Файнэншл», той самой «дочки», на балансе которой находились большинство рисков. {957} Кредиты лжецов, НИНА и оргия банковского мошенничестваНе прошло много времени, как кредитные банки США осознали, что сидят на золотой жиле куда более богатой, чем в дни калифорнийской золотой лихорадки. Банки поняли, что они могут делать деньги просто на объёмах выданных займов и последующей перепродаже их оптом секью-ритизаторам, не заботясь о том, способен ли заёмщик под заклад, скажем, дома обслуживать долг в течение следующих десятилетий. Вскоре для банков стало обычным отдавать своё ипотечное кредитование на аутсорсинг внештатным брокерам. Вместо того, чтобы проводить свои собственные проверки кредитоспособности, они стали полагаться (зачастую исключительно) на различные кредитные опросники в сети «Интернет», как в случае кредитных карт «Виза», когда никаких дополнительных проверок не проводится. Для ипотечных кредиторов стало распространенной практикой предоставлять брокерам стимулирующие бонусы за привлечение большего объёма подписанных ипотечных кредитов, а это ещё одна возможность для массового мошенничества. Мир традиционного банковского обслуживания переворачивался с ног на голову. Поскольку у банка уже не было стимула убеждаться в надёжности заёмщика на основе минимальных взносов наличными и исчерпывающих проверок кредитной истории, многие банки США просто для того, чтобы побыстрее набрать объёмы займов и повысить возвраты, выдавали то, что они цинично называли «кредиты лжецам». Они знали, что этот человек лжёт о своих доходах и расходах, лишь бы обрести дом своей мечты. Их это просто не волновало. Они продавали этот риск ещё до того, как высыхали чернила на закладной. После 2002 года для таких кредитов появилась и новая терминология, например закладные «НИНА»[67] – нет доходов, нет активов. «Нет проблем, мистер Джонс. Вот 400000 долларов для вашего нового дома, наслаждайтесь». Поскольку Закон Гласса-Стигала больше не стоял на дороге, банки смогли создавать различные полностью им принадлежащие, но отдельные предприятия, чтобы продолжать бум ипотечного бизнеса. Гигантом в этой игре является «Ситигруп», крупнейшая банковская группа США, которая после отмены ограничений стала Левиафаном, обладая более чем 2,4 триллионами долларов (так!) основных активов, сумма, большая, чем годовой ВВП всего мира за исключением шести стран. «Ситигруп» включала в себя «Травелерс Иншуаранс» – регулируемого государством страховщика. Она включала в себя старый «Ситибанк» – огромный банк для кредитования физических лиц. Она включала в себя инвестиционный банк «Смит Барни». И она же включала в себя агрессивного кредитора субстандартной ипотеки «Сити Файнэншл» (по сообщениям многочисленных потребителей, одного из самых агрессивных и хищных кредиторов, всучивавшего субстандартные займы часто неграмотным или неплатёжеспособным заёмщикам, часто в бедных черных или испаноязычных районах). «Ситигруп» включала «Юниверсал Файнэншл Корп.», одного из крупнейших национальных эмитентов кредитных карт, который использовал так называемый «закон больших чисел», чтобы наращивать свою клиентскую базу среди всё более и более щекотливых кредитных рисков. «Ситигруп» также включала в себя второй по величине банк в Мексике «Банамекс» и крупнейший банк в Сальвадоре «Банко Кускатлан». «Банамекс» был одним из главных обвиняемых в связи с отмыванием денег в Мексике. Ничто не было чуждо «Ситигруп». В 1999 году Конгресс США и Главное бюджетно-контрольное управление провели расследование в «Ситигруп» по поводу незаконного отмывания 100 миллионов долларов наркоденег для Рауля Салинаса, брата тогдашнего президента Мексики. Следствие также обнаружило, что банк отмывал деньги для разнообразных коррумпированных чиновников от Пакистана до Габона и Нигерии. Финансовый левиафан «Ситигруп» был всего лишь типичным примером того, что происходило в американской банковской системе после 1999 года. Это был совершенно другой мир, абсолютно отличающийся от всего, что было прежде, возможно, за исключением эксцессов в «Ревущих» 1920‑х годах. Размах кредитного мошенничества и злоупотреблений, которые расцвели в новую эру секьюритизации активов, находился за пределами всякого воображения. Хищники пустились во все тяжкиеОдна из потребительских организаций США в рамках противодействия грабительскому кредитованию задокументировала некоторые самые распространенные хищные практики кредитования бума недвижимости: «В США в течение первого десятилетия XXI века существует множество заведений, предлагающих такие займы. Некоторые старые ("Хаус-холд Файненс" и его сестра "Бенефишиал", например), другие новомодные ("Сити Файнэншл"). Любой из них предлагает кредит по ставкам более 30%. Бизнес бурно развивается: по словам Уолл-Стрит, он растет слишком хорошо, чтобы его упустить. "Ситибанк" платит пять процентов по вкладам, которые собирает. Его аффилированные кредитные акулы требуют в четыре раза больше, даже если кредит обеспечен собственным домом заёмщика. Это глобальный бизнес: Гонконгская и Шанхайская банковская корпорация, теперь "ЭйчЭсБиСи", хочет экспортировать его в восемьдесят с лишним стран, в которых она имеет сеть своих представительств... "Сити Файнэншл" и "Хаусхолд Файненс", оба уверены, что потребителям страхование необходимо. Оно имеет ряд разновидностей – страхование жизни, недееспособности, безработицы и имущества, – и почти во всех случаях включено в сумму займа, проценты начисляются ещё и на это... На полпути вы получите заманчивое предложение: если вы объявите свой дом в качестве залога, ваша ставка может быть снижена, и срок может быть продлен... Ставка будет высокой, а правила не объявлены. Например, если вы вернете кредит слишком быстро, с вас будет взиматься штрафная пеня за это. Или вы будете платить медленно, а вас затем попросят заплатить больше, в том, что они называют последняя выплата по займу... В прошлых веках это называлось долговая кабала. Сегодня это судьба так называемого субстандартного холопа. Целых 20% американских семей описываются как субстандартные заёмщики. Но лишь половина людей, которые получают субстандартные кредиты, способны заплатить обычные ставки в соответствии с распоряжениями "Фанни Мае" и "Белтвэй". Тут действует закон джунглей: единственное правило – покупатель, остерегайся».{958} В 1980‑х годах автор этих строк брал интервью у одного видного банкира с Уолл-Стрит в то время, когда тот восстанавливался после перенапряжения на работе. Я расспрашивал о его банковском бизнесе в Кали, Колумбия, во времена расцвета там кокаинового картеля. Не под запись он вспоминал: «Я бывал в Кали раньше. Люди в темных очках буквально заходили в банк с чемоданами, набитыми 100 долларовыми купюрами. Им не задавалось ни одного вопроса. Банки в буквальном смысле пойдут на убийство, чтобы заполучить часть этого бизнеса, настолько он прибыльный». Те же самые банки перешли к субстандартному кредитованию с аналогичными мыслями в голове, и прибыли, согласно правительственным инсайдерам, здесь столь же огромны, как и при отмывании барышей наркобизнеса. И снова, именно Алан Гринспен и ФРС открыто поддерживали расширение банковского кредитования на беднейших жителей гетто, бесстыдно претендуя на то, что это была некоторая форма «справедливого распределения благ». Эдвард М. Грамлич, управляющий ФРС, который умер в сентябре 2007 года, предупреждал в 2001 году, когда бум в недвижимости был ещё на ранней стадии, что стремительно растет новое поколение кредиторов, заманивающих многих людей в рискованные ипотеки, которые те не могут себе позволить. Когда Грамлич в частном порядке призвал проверяющих ФРС расследовать деятельность ипотечных кредиторов, связанных с национальными банками, он получил отпор от Алана Гринспена. По словам инсайдеров, Гринспен управлял ФРС почти как абсолютный монарх. {959} Выявляя то, что с большой степенью определённости является лишь верхушкой очень обширного айсберга мошенничества, ФБР в январе 2008 года объявило о расследовании в 14 компаниях случаев возможного мошенничества, инсайдерской торговли или других нарушений, связанных с ипотечным кредитованием, предоставленным рискованным заёмщикам. ФБР объявило о том, что расследованию подвергаются компании по всей индустрии финансовых услуг, от ипотечных кредиторов до инвестиционных банков, что пакуют ипотечные кредиты в ценные бумаги, продаваемые инвесторам. Мало кто услышал об этом. В то же время власти в Нью-Йорке и Коннектикуте вели расследование, скрывали ли банки Уолл-Стрит важную информацию о наиболее высоко рискованных займах, сгруппированных в ценные бумаги, продаваемые инвесторам. Генеральный прокурор Коннектикута Ричард Блюменталь сказал, что он и генеральный прокурор Нью-Йорка Эндрю Куомо изучали, раскрывали ли надлежащим образом банки высокий риск дефолта по так называемым «исключительным» займам (которые считаются даже более рискованными, чем субстандартные займы) при продаже этих ценных бумаг инвесторам. В ноябре 2007 года Куомо прислал судебные повестки финансируемым правительством ипотечным компаниям «Фанни Мае» и «Фредди Мак», чтобы расследовать, как он утверждал, конфликт интересов в области ипотечного кредитования. Он сказал, что он хотел бы узнать о закладных на миллиарды долларов, которые они купили у банков, в том числе у крупнейшего ссудосберегательного банка США «Вашингтон Мьючуал Инк.», и каким образом они оценивались. ФБР говорит, что изучает практику субстандартных кредиторов, а также возможное мошенничество в учетных книгах, совершаемых финансовыми компаниями, которые проводят эти займы по своим балансам или секьюритизируют их и продают другим инвесторам. «Морган Стенли», «Голдман Сакс Груп Инк.» и «Бир Стирнс К°», все они признали в регулятивных учетных документах, что откликались на запросы из различных, точно не установленных регулирующих и правительственных учреждений о предоставлении информации. {960} Один бывший ипотечный брокер с северо-западной части Тихоокеанского побережья, который вышел из бизнеса из‑за неприятия давления и агрессивных методов вовлечения в ипотеку неквалифицированных заёмщиков, описал автору этих строк некоторые из наиболее типичных практик хищных брокеров на своей памяти в записке, посвящённой ипотеке с плавающей процентной ставкой: «Текущее субстандартное фиаско – сущий кошмар, но и качественные обеспеченные закладными активы содержат потенциал для ошеломляющей катастрофы. Первый "звоночек" случился в июле-августе 2007 года – это было субстандартное фиаско, но в ноябре 2007 года раздался следующий. В ноябре 2007 года плавающие процентные ставки по качественным закладным были скорректированы в сторону повышения. Это означает, что в "юбилей предоставления кредита" плавающая процентная ставка будет отрегулирована в сторону повышения. Это происходит потому, что обеспеченная закладными ценная бумага была "куплена" при ставке-приманке, как правило, в один или полтора процента. Выплаты, производимые по такой ставке, хотя и очень привлекательны, не приводят к снижению основного долга и даже порождают некоторые недовыплаченные проценты, которые плюсуются к самой ссуде. Заёмщикам позволено платить проценты по ставке-приманке весь первый год, даже несмотря на то, что ставка оправдывает только первый месяц. Обеспокоенность в связи с этой "отрицательной амортизацией", при которой задолженность по кредиту становится больше, чем рыночная стоимость этого имущества, снимается ссылкой на рост стоимости недвижимости в связи с созданным банками пузырём, о котором говорится, что он является нормальным явлением, и можно исходить из того, что он продолжится в будущем. Всё это продвигалось со стороны кредиторов, которые направляли армии рекламщиков, то есть продавцов, к ипотечным брокерам, чтобы разъяснять, как это работает. Плавающие процентные ставки по кредитам с залогом дома были суммой банковской прибыли – маржи – и некоторых объективных показателей стоимости заёмных средств в банке, известных как индекс. Использовались индексы, сгенерированные различными видами экономической деятельности, – те, которые банки по всей стране платят за 90-дневные депозитные сертификаты, или те, которые банки на Лондонской межбанковской бирже (ЛИБОР) платят за доллары. Добавление маржи к индексу производит истинную процентную ставку по кредиту – ставку, по которой после 30 лет платежей кредит будет полностью выплачен ("амортизирован"). Это называется "полностью индексированная ставка". Я выберу произвольно 6% в качестве "реальной" процентной ставки (3% маржи + 3% индекса). Для кредита на сумму 250 000 долларов США ежемесячные выплаты в размере 1% составят 804,10 доллара, что является платёжом "ставки-приманки", исключая налоги и страховку. Она должна корректироваться с учетом изменений в индексе, но маржа остается постоянной на весь срок займа. Этот заём построен таким образом, что платёжные корректировки случаются только один раз в год и сохраняются на уровне 7,5% от платежа в предыдущем году. Это может продолжаться по нарастающей в течение пяти лет (или десяти лет в случае одного кредитора), независимо от того, что происходит в реальном мире. Затем, в конце этого пятилетнего периода фиксированная максимальная ставка отменяется, и весь процесс настраивается на выплаты в соответствии с "полностью индексированной ставкой". Если всё это время заёмщик вносит только минимально необходимые платежи, это может привести к платёжному шоку в тысячи. Если стоимость дома упала на 25%, заёмщику, на этот раз это кое-кто со звёздным кредитом, рекомендуется вернуть его обратно банку, который обесценит его, крайней мере, ещё на 25%, и это распространяется на всю собственность в округе». {961} По словам чикагского банковского инсайдера, в течение первой недели февраля 2008 американские банкиры были поставлены в известность о следующем: «"Чейз Манхэттен Банк" разослал неограниченное количество объявлений для своих клиентов о кредитных линиях. Условия этих кредитных линий, которые были популярны в прошлом, сейчас подвергаются манипуляциям, и стоимость обеспечивающей их собственности в одностороннем порядке корректируется в сторону уменьшения, иногда до 50%. Это означает, что, чтобы выкупить залог, домовладельцы вынуждены делать такие платежи по кредиту, которые, видимо, стоят половину основной суммы кредита, и ещё выплачивать проценты сверху. Единственно разумная вещь, которую нужно сделать во многих этих случаях, – податься в бега, что приводит к крупным потерям капитала, снижению стоимости всей окружающей собственности и добавке ещё одного кома в лавину лишений права выкупа. Это особенно усугубляется в случаях "креативного финансирования" кредитных линий – те, которые были сделаны на равных между 90 и 100% от стоимости имущества до взрыва пузыря... "Чейз Манхэттен Банк" автоматически закрыл кредитные линии, в которых был "открытый" кредит (это означает, что заёмщик оставляет некоторые деньги на кредитной линии на будущее) на сумму кредита свыше 80% к стоимости собственности. Это было сделано в массовом порядке без каких-либо уведомлений "собственников"». {962} Ограничения на отношение основной суммы кредита к оценочной означает, что сумма денег, которую кредитор готов ссудить, не может превышать установленных процентов от стоимости имущества. В общей практике надо нанимать оценщика для оценки стоимости имущества. Оценка формируется с помощью сопоставимых продаж другой собственности в этом районе, которые, за редким исключением, должны быть не более чем в одной миле от предмета собственности. Эти практики были лишь верхушкой золотой лихорадки ипотечного мошенничества, которая предшествовала нынешнему разворачивающемуся цунами. Цунами только начинаетсяЦены на жильё после того, как в 2007 году лопнул пузырь, всё падали и падали, резче росли процентные ставки по ипотеке, всё шире охватывала штаты по всей Америке от Огайо, Мичигана и Калифорнии до Пенсильвании, Колорадо и Флориды безработица. Поскольку всё больше и больше рабочих теряли работу или переходили на неполную занятость, происходило неизбежное: резкий рост дефолтов по автокредитованию и кредитным платёжным картам. Этот процесс вошёл в порочную самораскручивающуюся спираль дефляции активов цен по всей Америке и во многих частях мира. В первые недели 2008 года процесс только начинал становиться скверным. Субстандартный сектор был лишь первым проявлением того, что надлежало распутать. Процесс будет продолжаться годы, прежде чем сойдёт на нет. Токсичные продукты обеспеченных активами ценных бумаг использовались, в свою очередь, в качестве залога по последующим банковским ссудам, для спекулятивной скупки с левериджем[68] частными фирмами, корпорациями и даже муниципалитетами. Огромная долговая пирамида, построенная на секьюритизированных активах, стала переходить в обратный леверидж, когда на глобальных рынках определилась реальность того, что никто не имел понятия о стоимости тех секьюритизированных бумаг, которые они держат. Без тени смущения скрывая свою преступную халатность и принижая её трагические последствия для миллионов американцев и людей во всем мире, второе по величине рейтинговое агентство в мире «Стандарт и Пурз» в октябре 2007 года заявило о том, что они «недооценили масштабы мошенничества в ипотечной индустрии США». Алан Гринспен слабо попытался оправдаться, утверждая, что не кредитование неплатёжеспособных заёмщиков было неправильным, а лишь последующая секьюритизация кредитов вызвала проблемы. Сама система, над созданием которой работали банкиры на протяжении многих лет, основана мошенничестве и непрозрачности. Они отнюдь не были наивными в этом вопросе. По мере того, как сотни тысяч американцев в грядущие месяцы обнаружат, что их ежемесячные платежи по ипотеке резко возрастут, согласно условию о плавающем проценте, сотни миллиардов долларов ипотечных долгов останутся не выплаченными. Это, в свою очередь, приведёт к лавинообразному эффекту в области потери рабочих мест, дефолтов по кредитным картам и ещё одной волне секьюризационного кризиса на обширном рынке секьюритизированных задолженностей по кредитным картам. Вся американская финансовая система оказалась ввязана в колоссальный ипотечный пузырь и связанную с ним катастрофу ипотечной секьюритизации. В конце февраля 2008 года лондонская «Файнэншл Таймс» заметила, что банки США «тихо» заняли 50 миллиардов долларов из специальной новой структуры кредитования ФРС, чтобы облегчить свой кризис с наличностью. Потери всех крупных банков от «Ситигруп» до «Дж. П. Морган Чейз» и большинства других крупных банковских групп США продолжали расти, тогда как экономика погружалась в пучину рецессии, которая, очевидно, в ближайшие месяцы перерастет в подлинную депрессию. В течение президентской кампании 2008 года ни один кандидат в президенты не решился произнести ни одного серьёзного слова в своих обещаниях, что делать с тем, что становится крупнейшим финансово-экономическим крахом в американской истории. Странная катастрофа «Леман Бразерс»В начале 2008 года стало ясно, что финансовая секьюритизация станет «последним танго» для Соединённых Штатов как мировой финансовой державы. Предпринимались неотложные меры, чтобы сохранить могущество Уолл-Стрит, если его ещё можно было спасти. В сентябре 2008 года среди нарастающей паники в Белом доме Буша и, прежде всего, в министерстве финансов Генри Полсона администрация приняла несколько решений, какие финансовые институты получат помощь, и, что более судьбоносно, какие подлежат банкротству. Крупная страховая компания «АИГ», чей основатель Хэнк Гринберг несколькими годами ранее был обвинён в грубых подтасовках финансовых книгах компании, получил чрезвычайный правительственный кредит в 10 миллиардов долларов. Одновременно, правительство, по сути, национализировало две огромные национальные частные ипотечные страховые компании «Фанни Мае» и «Фредди Мак». {963} Глава ФРС Бен Бернанке встретился за закрытыми дверями с президентом Нью-йоркского федерального резервного банка Тимоти Гейтнером (впоследствии ставшим министром финансов Барака Обамы) и бывшим исполнительным директором «Голдман Сакс» Генри Полсоном. Они приняли роковое решение позволить четвёртому по величине инвестиционному банку Уолл-Стрит «Леман Бразерс», учреждению с 153‑х летней историей, обанкротиться. Финансовые рынки от Токио до Лондона и Франкфурта запаниковали, так как внезапно осознали, что теперь неясна или, по крайней мере, сомнительна основная линия, указывающая, которые из финансовых институтов США являются «слишком большими, чтобы упасть». Отныне ни один банк в мире не мог быть уверен, что его партнёр в Нью-Йорке устоит, а если устоит, то получит ли он поддержку правительства США. Гораздо меньший инвестиционный банк «Бир Стирнс» был спасён деньгами ФРС всего несколькими месяцами ранее. Логика была не очевидна. Ещё бы, именно в этом и состояла подоплёка решений Полсона. Как только просочилась новость о решении по поводу «Леман Бразерс» в течение нескольких часов рынки рухнули по всему миру. То, что до этого момента было в основном кризисом меньшем сегменте американской субстандартной ипотечной секьюритизации стоимостью примерно 800 миллиардов долларов, внезапно превратилось в глобальный системный кризис, в течение которого банки внимательно изучали каждый актив, который они собирались принять от других банков. Глобальный кризис доверия разразился по той простой причине, что в самом разгаре крупного кризиса правительство США и частная ФРС бездумно решили позволить крупному банку упасть. Очевидно, они это сделали, полностью осознавая последствия. В течение нескольких секунд после объявления, что «Леман Бразерс» не получит спасительной поддержки (как это было сделано в случае с «Бир Стирнс») стало ясно, что внезапно финансовая политика США, доктрина «слишком большой, чтобы упасть», политика страхования, на которую опирались банки во всём мире, начиная с кризиса 1980‑х годов, отныне больше не являются основой для расчёта рисков в сделках с другими банками и особенно – с банками США. Если бы министр финансов Генри Полсон, Гейтнер и Бернанке из ФРС приняли решение спасти «Леман Бразерс» вместо «Бир Стирнс», возможно, воздействие было бы значительно меньше. По крайней мере, банкиры во всём мире были бы уверены, что у правительства США существует последовательная политика чрезвычайного спасения, то есть, на предмет того, какие банки «слишком большие, чтобы упасть». Даже бывший председатель «Голдман Сакс» губернатор Нью-Джерси Джон Корзайн выступил с нападками на своего бывшего партнёра по «Голдман Сакс» Полсона за его «непоследовательность» и содействие панике на рынках созданием неопределённости. {964} Единственное правдоподобное объяснение шоковому банкротству «Леман Бразерс» состояло в том, что Уолл-Стрит и Министерство финансов США отчаянно нуждались в событии, который напугает Конгресс, и последний выдаст Полсону «карт бланш» на чрезвычайное спасение его дружков с Уолл-Стрит. В сентябре оставалось всего два месяца до президентских выборов, и Конгресс был не склонен утверждать политически взрывоопасный план спасения крупных банков за счёт налогоплательщиков, большинство из которых считали именно эти банки являются причиной кризиса. Банкротство «Леман Бразерс» привело финансовый мир на грань глобальной катастрофы. А также сконцентрировало внимание Конгресса. 23 сентября Полсон объявил о создании чрезвычайного фонда для спасения банков с симпатичным названием ТАРП или Программа освобождения от проблемных активов[69]. Как потом убедилась общественность, кто и сколько получил по этой программе, оставалось тайной и при Полсоне и при его преемнике от демократов Гейтнере. Представляя в Конгрессе ошеломляющий запрос на чрезвычайные меры спасения, Полсон и Бернанке сообщили только о том, что ТАРП будет стоить 700 миллиардов долларов. Они произвели наспех состряпанный двухстраничный проект закона, в котором ни слова не говорилось о каких-либо ограничениях на использование этих денег или подотчётности надзорному органу. В этот момент всему миру стало ясно, что американские власти потеряли контроль. В такой атмосфере ни один банк больше не осмеливался доверять какому-либо другому международному банку. {965} После чего безумие стало развиваться по нарастающей. ТАРП предполагала, что проблема состоит в нехватке «ликвидности» и передала сотни миллиардов долларов налогоплательщиков в руки «Ситинруп», «Дж. П. Морган Чейз» и «Голдман Сакс», глубоко замешанным, в первую очередь, в создание гигантской мошеннической пирамиды секьюритизации. После сентября 2008 года проблема, как заметил бывший заместитель министра финансов Джон Тейлор, была не в межбанковской ликвидности. Она состояла в отсутствии уверенности среди всех крупных банков, что их банковский контрагент банка не исчезнет. Никто не знал, как выразился Тейлор, «у кого на руках пиковая дама». {966} Накачивание избранных банков сотнями миллиардов долларов налогоплательщиков было неправильным лекарством для лечения неверно диагностированной болезни. Но не для Богов денег. Парадигма «Ситигруп»Банки-получатели помощи, например «Ситигруп», были довольны программой ТАРП. Налогоплательщики вынуждены были оплатить расходы банков, связанные с их безудержной азартной игрой в финансовом казино. Викрам Пандит, исполнительный директор «Ситигруп» заявил: «Мы ежедневно остаёмся полностью заняты делами компании. Мы собираемся вести дела "Сити" для акционеров». Цена акций акционеров в «Ситигруп» на тот момент не превышала одного доллара. Фактически, Пандит сказал, что правительственное вливание не изменит ни стратегию, ни операции, ни управление «Ситигруп». «Обычный бизнес, ребята». Однако, благоразумнее было бы, чтобы его приоритеты состояли в том, чтобы привести банк в состояние, в котором тот смог бы работать без правительственной поддержки, и реорганизовать свой бизнес так, чтобы подобная катастрофа никогда повторилась. Интересы акционеров должны были стоять на последнем месте. Это было строгой логикой риска в реальной капиталистической системе. Уолл-Стрит предпочла то, что некоторые назвали «социализмом банкиров»: социализация потерь для налогоплательщиков и приватизация прибылей для банкиров. Банкротство «Леман Бразерс» вызвало распространение паники во всем мире. Внезапно замерло рутинное торговое финансирование. В Китае, основном мировом экспортёре, компании перестали получать обычное торговое финансирование, и по всей стране начали закрываться заводы. В странах Европейского союза Европейский центральный банк включил кран ликвидности в отчаянной попытке предотвратить массовое банкротство банков. В Великобритании банковская паника началась в начале 2008 года, когда пал один из крупнейших ипотечных банков страны «Нозерн Рок». Это было совместное с «Леман Бразерс» предприятие по продаже субстандартных обеспеченных залогом ценных бумаг в Великобритании. Банк должен был быть национализирован к унижению лейбористского правительства Гордона Брауна. Именно Браун ранее постарался обеспечить дружественное банкам законодательство, которое освободило от регулирования такие банки, как «Нозерн Рок», и открыло широкую дорогу азартным играм в банковской деятельности в американском стиле.  Рис. 20. В октябре 2008 года правительство США приступило к спасению «Ситигруп», крупнейшего в мире банка с наиболее агрессивного кредитора субстандарной ипотеки То, что произошло после того, как новый президент США, президент, единственным предвыборным лозунгом которого была фраза «Перемен!», скоро станет ясным всему миру. Ничего обнадёживающего для тех, кто ожидал реальных перемен. Примечания:6 Крымская война 1853–1856, также Восточная война – война между Российской империей и коалицией в составе Британской, Французской, Османской империй и Сардинского королевства. Боевые действия разворачивались на Кавказе, в Дунайских княжествах, на Балтийском, Черном, Белом и Баренцевом морях, а также на Камчатке. Наибольшего напряжения они достигли в Крыму. 64 Англ. Asset Backed Commercial Paper или АВСР. 65 Англ. Collateralized Debt Obligations (CDOs). 66 Правительственное учреждение, номинально надзирающее над торговлей производными. 67 Англ. NINA – No Income. No Assets 68 Англ. leveraged buyout – выкуп с привлечением заёмных средств. 69 Англ. Troubled Asset Relief Program (TARP) |

|

|||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Наверх |

||||

|

|

||||