|

||||

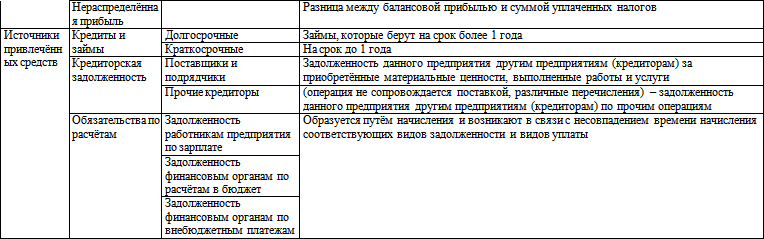

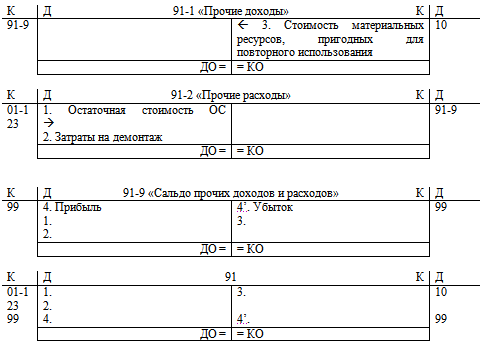

Раздел 1. Основы бухгалтерского учёта (то, чему учат на курсах)Данный раздел будет полезенкак для начинающих изучать бухгалтерский учет, так и для повторяющих. Позволяет систематизировать основы бухучета. Для более качественного изучени рекомендую прочитать данное пособие несколько раз, желательно не менее трех. Вначале вы привыкаете к тексту и новым терминам, потом понимаете суть и наконец запоминаете материал. С уважением, Шевчук Денис www.deniskredit.ru Часть 1. Ликбез по бухучету, обязательный минимумОсновы бухгалтерского учётаВиды хозяйственного учёта: – статистический учёт (количество работ, учёт основных фондов, учёт структуры себестоимости) – бухгалтерский учёт – оперативный учёт Задачи экономической статистики: определение динамики развития, тренда, определение зависимости от внешних и внутренних факторов. Бухгалтерский учёт представляет собой систему сбора, обработки и передачи информации о характере деятельности предприятия для внешних и внутренних пользователей. Оперативный учёт – текущая информация о ходе деятельности предприятия для принятия решений. Виды бухгалтерского учётаВ зарубежной практике под словом account (произносится [экаунт]) понимают три вида учёта: – финансовый учёт (обязательный вид учёта, регламентируемый государством), все пять форм – результат финансового учёта. Предназначен для составления бухгалтерской отчётности и преимущественно для внешних пользователей (налоговая инспекция, органы статистики, учредители, инвесторы и пр.) – управленческий учёт (стратегический) – интегрированная система планирования, учёта, контроля, анализа в хозяйственной деятельности предприятия. Предназначена для внутренних пользователей и является коммерческой тайной. Не является обязательной и не регулируется государством. – Налоговый учёт тесно связан с финансовым, предназначен для внешнего пользователя. Отличие финансового учёта от налогового: Финансовый учёт отдаляет налоговые платежи в бюджет, а налоговый – приближает. Существует три организационных формы взаимосвязи (в зависимости от предприятия, особенности системы бухгалтерского учёта): 1) ближе к американской: параллельное ведение финансового и налогового учёта; составляются две формы отчётности. 2) Германия: и финансовый, и налоговый учёт ведутся по единым правилам. 3) Россия: ведётся один вид учёта – финансовый, а затем по определённым правилам составляется налоговая отчётность. Основные принципы бухучёта Обобщённая модель деятельности предприятия. Эта модель замкнута, кругооборот хозяйственных средств. D’ – Д = П. ст – средство труда | пт – предмет труда | – производственные факторы тр – труд | I – стадия заготовления II – стадия производства III – стадия реализации Прибыль – учредителей. Прежде, чем распределить прибыль, смотрят, нет ли долга. Для устойчивой и успешной работы предприятия необходимо знать: – где они, что они собой представляют – за счёт каких источников получены Основной принцип предприятия – рассмотрение хозяйственных средств предприятия с двух сторон: 1) по составу, форме и размещению в процессе производства 2) за счёт каких источников приобретены хозяйственные средства. Классификация хозяйственных средств проводится по двум принципам: – по форме, составу и размещению в процессе производства – по источнику хозяйственных средств Основные средства – особенность – используются многократно в производственном цикле, стоимость начисления передаётся в процессе амортизации. Классификация по первому признаку  Классификация по второму признаку   Балансовая прибыль является источником собственных и отвлечённых средств. Измерители хозяйственных средств: 1. Натуральные (кг, литр и пр.) 2. Трудовые (нормо-час, станко-часы и пр.) 3. Стоимостные, денежные (рубли) В бухучёте используется стоимостной измеритель, поскольку требуется финансовая отчётность. Для оперативного учёта используют натуральные измерители. Бухучёт иногда называют денежным. Основным документом является бухгалтерский баланс. Хозяйственные средства – активы классификации по первому признаку. Хозяйственные средства представляются в виде активов-пассивов. Следствием основного принципа бухучёта является равенство активов и пассивов: А = П. Пассив представляют как капитал + обязательства: П = К + О, актив – так же. Предмет, объект и метод бухучётаПредмет – хозяйственная деятельность предприятия с замкнутым кругооборотом хозяйственных средств. Объект – хозяйственные средства предприятия и источники их образования как материальная основа деятельности предприятия, хозяйственные процессы и хозяйственные операции как содержание хозяйственной деятельности предприятия. С 1994 г. новый объект в условиях рыночной экономики – ценные бумаги. Результаты деятельности предприятия: 1) Выручка (оборот) как материальный результат 2) Прибыль как финансовый результат Метод бухучёта представляет собой совокупность способов и приёмов ведения бухгалтерского учёта. Элементы метода бухучёта: 1. Документации. Регистрация хозяйственных операций осуществляется в первичных документах (унифицированы) – финансовая документация Каждый бухгалтерский документ должен иметь следующие реквизиты: 1) наименование предприятия, на котором осуществляют хозяйственную операцию или которое её осуществляет 2) наименование самого первичного документа 3) номер, дата свершения хозяйственной операции 4) содержание хозяйственной операции 5) измерение хозяйственной операции (в натуральном или денежном выражении) 6) лица, ответственные за данную операцию 7) печать предприятия для финансового документа Инвентаризация представляет собой способ документального оформления неучтённых операций, уточнения показателей учёта и контроля за сохранностью средств предприятия Неучтённые операции – усушка, утруска, испарение, кража, порча. 2. Инвентаризация проходит раз в месяц, обязательно – перед составлением бухгалтерской отчётности. 3. Счета бухгалтерского учёта предназначены для вторичной регистрации и систематизации хозяйственных операций. 4. Метод двойной записи (см. далее) 5. Оценка хозяйственных средств – важный элемент. В зависимости от различных методов можно получить разный результат. В период социализма предприятие могло выбрать любую оценку. Бухгалтер должен знать стратегию развития предприятия: для привлечения инвесторов, завоевания имиджа должен показать максимальные прибыли; для завоевания рынка при том же уровне хозяйственной деятельности можно снизить прибыль для снижения налогов, продать акции и заполучить деньги обратно. 6. Калькуляция – метод расчёта себестоимости. 7. Бухгалтерский баланс – важный документ бухгалтерского учёта. Представляет собой отражение технико-экономических показателей деятельности предприятия на определённый момент времени (состав хозяйственных средств, финансовое положение предприятия на определённый момент времени). Отображение осуществляется, как правило, на последний день месяца. 8. Финансовая отчётность предприятия – отчёт о прибылях и убытках, движении капитала, движении денежных средств, приложение к бухгалтерскому балансу, пояснительная записка. Сумма хозяйственных средств – валюта баланса. Типы хозяйственных операций, влияющих на хозяйственный балансОперации классифицируются по степени их влияния на баланс. 1 тип операции: с расчётного счёта в кассу предприятия получены 10 тыс. руб. наличных средств для выплаты зарплаты работникам предприятия. Задействованы только статьи актива баланса, перераспределяя хозяйственные средства. Валюта баланса не изменилась. Д 50 – К 51. 2 тип операции: за счёт краткосрочного кредита банка оплачены кредиторская задолженность поставщикам и подрядчикам в размере 5 тыс. руб. Задействованы только статьи пассива баланса, перераспределяя статьи источников хозяйственных средств. Валюта баланса не изменилась. Д 15 – К 60. Перераспределение осуществляется следующим образом: одна статья возрастает, другая – уменьшается на ту же сумму. 3 тип операции: от поставщика получены материальные ресурсы на сумму 15 тыс. руб. Задействованы 2 статьи баланса: материалы и кредиторская задолженность поставщикам. Валюта баланса увеличилась на сумму операции. Влияет на статьи актива и пассива, одновременно увеличивая их на сумму хозяйственной операции. Д 10, Д 19 – К 60. 4 тип операции: погашена кредиторская задолженность по зарплате работникам предприятия. Задействованы одновременно статьи актива и пассива, уменьшая их и валюту баланса на ту же сумму. Д 70 – К 50. Бухгалтерские счета. Синтетический и аналитический учётСчета бухгалтерского учёта предназначены для вторичной регистрации и систематизации хозяйственных операций. На каждый вид хозяйственных средств открывается бухгалтерский счёт: основные средства, касса, расчётный счёт, уставный капитал и пр. Каждый счёт имеет номер и наименование (в англо-американской практике – нет, только в России и некоторых европейских странах). На счетах месячный период (каждый месяц счёт открывается и закрывается). По отношению к бухгалтерскому балансу счета подразделяются на активные и пассивные. ДО – оборот по дебиту (дебитовый оборот) КО – оборот по кредиту (кредитовый оборот) Структура активного счёта Сальдо не может быть отрицательным, деньги либо есть, либо нет. На активных счетах отражается наличие и движение хозяйственных средств по виду, форме и размещению в процессе производства. Наличие и увеличение хозяйственных средств отражается по дебиту счёта, а уменьшение – по кредиту. Открытие счёта – определение остатков на конец месяца – сальдо. Начальное сальдо всегда подчёркивается. Суммы, которые увеличивают хозяйственные средства – дебетовый оборот, которые уменьшают – кредитовый. В конце месяца счёт закрывается, подсчитывается дебетовый и кредитовый оборот, конечное сальдо: ДКС = ДНС + ДО – КО. На активных счетах сальдо всегда дебетовое. Активные: 01 «Основные средства», 10 «Материальные запасы», 50 «Касса», 51 «Расчётный счёт». Структура пассивного счёта Определяются источники хозяйственных средств. Является зеркальным отражением активного счёта. Наличие или увеличение источника хозяйственных средств определяется по кредиту, а уменьшение – по дебиту. Сальдо всегда кредитовое. ККС = КНС + КО – ДО. Пассивные счета: 60 «Расчёты с поставщиками и подрядчиками», 66 «Расчёты по краткосрочным кредитам и займам», 70 «Расчёты с персоналом по оплате труда», 80 «Уставный капитал». По счёту 80 в течение года никакого движения быть не может (кроме как в связи с выходом законодательного акта, предписывающего увеличить уставный капитал). Хозяйственная операция в бухгалтерском учёте отражается дважды: один раз – по дебиту, второй – по кредиту соответствующих счетов бухгалтерского учёта. В этом и заключается сущность метода двойной записи. Контрольная функция метода двойной записи заключается в следствии: ? ДО = ? КО. ? – сумма (оборотов) Оборотная ведомостьВ бухгалтерском балансе отражается конечное сальдо по счетам бухгалтерского учёта на конец периода. Хозяйственные операции различают на простые и сложные. Простая операция задействует как минимум 2 счёта, сложная – более двух. Определение счетов бухучёта, на которых необходимо отразить хозяйственную операцию – бухгалтерская проводка (корреспонденция счетов). Запись на первичном документе бухгалтерской проводки – контировка.